從0050挑優質存股標的

日期:2020-01-08

存股的方法看似簡單,只要看好一檔股票,買進持有後等著領配息,不用顧慮市場上股價的波動,漲了不用賣出獲利了結,跌了也不用驚慌,只要公司體質良好,有獲利就會有配息,長期持有就有驚人獲利可期。但沒有人可以保證未來,即便公司體質目前不錯,但也不能保證未來都會持續獲利。所以如何選股,以及甚麼時候該更換持股,這些條件都是存股獲利的重點。

存股的好標的必須具備幾個特質,產業前景看好、市值大、產業前幾名等,才能持續的獲利。例如台積電、中華電以及大立光等績優股都是典型的代表。然而上述的特點都是從結果論,究其原因,這類型的公司都具備龐大的護城河保護市場,讓競爭者難以進入,才能保證穩穩地獲利。

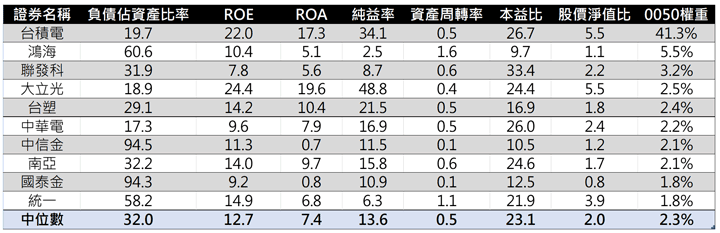

其實符合上述條件的股票,幾乎都出現在台灣50指數的權值股中,只要從這些股票中挑選較優秀的個股,就可以當成存股標的。表一列出了0050這檔ETF市值前10名的股票,因為0050追蹤台灣50指數,而台灣50指數是台灣市值前50大的企業,也可以看出這些公司都是各產業的龍頭。例如台積電是目前台灣市值最高的公司,同時也是晶圓代工產業的龍頭,只要半導體產業沒有衰退,台積電還是一枝獨秀。鴻海是電子製造業代工的龍頭,只要電子產業持續發展,前景就不用顧慮。聯發科也是IC設計業的龍頭,這產業更不用擔心未來。

表一:0050市值前10名獲利能力

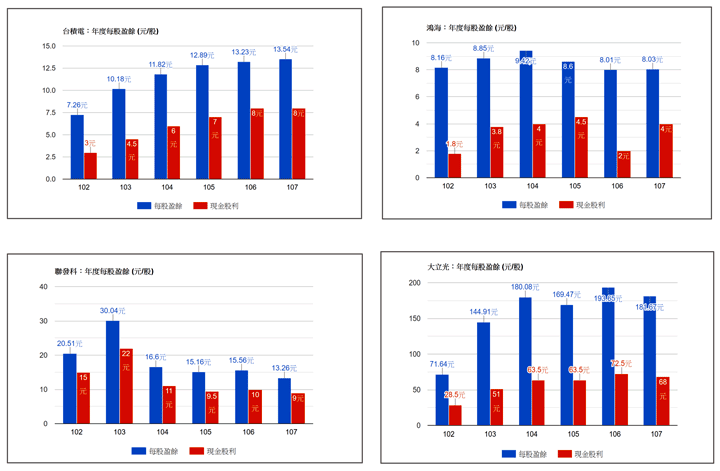

較高的市值除了股價獲得肯定之外,企業規模也相對比較大,也較具備競爭優勢。圖一列出了市值前4大公司近年來的每股盈餘,可以看出獲利及配息都非常穩定,才會獲得市場青睞。存股就是長期投資,首重獲利的穩定度,沒了獲利就不會有配息,持有期間愈長就愈不利。一個很有趣的現象是獲利衰退了,市場價值就會往下掉,除非投資者都非理性,否則獲利較穩定的公司,獲得市場的回報就愈大。

圖一:市值前4大公司之每股盈餘

其實,幾乎大家耳熟能詳的好股票幾乎都已經被包含在台灣50裡面,自己想要買的個股,只要從0050的權值股當中挑選,應該都有一定水準,畢竟這些股票有一定的市值,比較不容易受到操控,獲利穩定性會較高。

至於那些個股可以脫穎而出?只要將表現不良的股票先行剔除,剩下的再用價值比較,找出勝出的個股即可。簡單說,本益比及股價淨值比愈低的愈具優勢。篩選條件以獲利能力的穩定度為優先,接下來才是償債能力以及財務結構。主要是因為獲利能力是股票價值的核心,且可以在不同產業比較,其他如償債能力及經營能力等,都只能在相同產業上比。

獲利能力最重要的就是股東權益報酬率(ROE),這也是華倫巴菲特選股最重要因素,因為ROE真正的意義就是淨值的成長率。ROE很重要沒錯,但是跟資產報酬率(ROA)有高度相關,因為:

ROE = 權益乘數x ROA

也就是說,ROE是ROA的倍數,權益乘數又等於總資產除上股東權益,所以數值一定大於1。只有好的經營能力,才能獲得不錯的ROA。但是ROE靠著權益乘數就可以放大ROA,權益乘數又可以看成是財務槓桿,因為權益乘數也等於(1+負債/股東權益),負債愈高權益乘數就愈大。

所以只要靠權益乘數就可以放大經營績效ROA,那麼直接比較ROA是更穩健的方式,捨去依靠財務槓桿所獲得的報酬,只挑選經營能力較好的企業,會讓未來獲利有更好的表現。

所以只要將台灣50的權值股依去年的2018年報的ROA排行,再剔除獲利穩定度不佳的個股,浮出來的個股就可以投資。例如ROA排序前5名分別為國巨、南亞科、大立光、豐泰、台積電。很意外地第1名並不是大立光,也不是台積電,而是股市代號2327的國巨,ROA高達35.7%,比起台積電的17.3%,以及大立光的19.6%都要高出許多。

不過仔細看就會發現這只是曇花一現,發現2013至2018年的ROA分別只有[3.2%, 7.4%, 7.8%, 8.2%, 11.4%,

35.7%],顯然過去幾年ROA均只在7%上下,只有2018才特別突出。再看看2019年前3季的營收,2018突然竄很高,2019又回復到原來情況,顯現高獲利並非常態,原因是2018年被動元件因為供需失衡,造成被動元件大漲,2019又恢復至原狀,所以這類股票可以先剔除。

第2名的南亞科(2408)的2013~2018年的ROA為[9.6%, 29.5%, 17.1%, 20.2%, 28.3%,

23.6%],2018看起來表現還不錯,但是2019營收卻出現大幅波動的情形,也不會是首選。

第3名的大立光(3008),[27.5%, 39.0%, 33.3%, 25.1%, 24.4%, 19.6%],負債比只有18.8%,雖然ROA趨勢往下走,但是每股盈餘卻沒有往下的趨勢,這是因為往年保留盈餘增加,但並沒有全部再投資,所以公司的閒置現金過多,才造成ROA下滑。尤其這幾月的營收又創新高,代表預期獲利也會增加,只是因為股價過高,若有零股可買是不錯的存股標的。

第4名的豐泰(9910),2013~2018的ROA為[12.6%, 14.9%, 17.4%, 15.9%, 15.7%, 18.1%],每股盈餘[4.12元, 5.33元, 7.11元, 6.67元, 6.58元, 7.88元],負債比分別為47.4%雖然不是很小,但是也沒有超過50%,尤其營收也是成長趨勢,也是存股的好標的。

淘汰掉獲利不夠穩定個股後,接者就找較具價值的標的囉,也就是愈便宜愈好,本益比及股票淨值比就是簡單的評比方式,本益比及股票淨值比愈低愈有利了。也可以拿整體0050當日的本益比22.1,及股價淨值比3.5做為評比標準。例如豐泰於2019/12/13本益比為21.7,股價淨值比8.5,似乎本益比跟0050持平,但股價淨值比就高了一些。

用ROA排名金融股是非常不利的,因為金融股都使用高度的財務槓桿,才讓ROE變得漂亮,例如排名最後的合作金,2018的ROA只有0.46%,而ROE卻可以有7.7%,就是因為權益乘數非常大16.7,也就是負債比高達94%。想想看,權益乘數只占整體資產的6%,資產只要虧損1%,就會造成權益損失16.7%,這是我不建議存股族持有過多金融股的原因。我不是說金融股不該持有,只是好產業非常多,何必獨鍾一種金融股而已。

個股好壞市場已經替我們篩選好了,這也是為何長期持有0050有不錯績效,若想打敗0050,何不從0050著手,剔除表現較為不佳個股,長期持有才有機會勝過大盤。