不要懷疑高投資報酬率

日期:2015-07-07

在《報酬率決定了複利的威力》這篇文章中,說明沒有投資報酬率來加持,複利是無法發揮效力的。文中引述12%投資報酬率,卻引來某些人士嗤之以鼻,認為每年固定12%的報酬率根本不可能,誣指寫這文章根本是出來騙稿費(該文登於Smart智富月刊)。遇到這樣偏執的讀者,我並不會生氣,反倒是讓我反省文章是否不夠清楚,值得更詳細解釋才是。

沒有錯,目前絕不可能出現每年都固定12%的投資商品,因為報酬率都是12%,代表波動度為零,這樣的投資是零風險。以目前銀行定存1.5%的年利率來看,零風險的報酬率絕不可能為12%,否則怎還有人投資定存。

既然這樣,用12%來當範例是否太不實際。並非如此,舉例12%的正確說法是平均報酬率,也就是每年的報酬率都不一樣,某些年數的報酬率會高於12%,某些年的報酬率又會低於12%,幾何平均為12%。至於高於或低於平均值的程度,又稱為波動風險,通常以統計的標準差表示。當波動風險愈高時,投資者要求的風險溢酬就更大。

例如投資1萬元於每年固定12%的理想商品,5年後的期末淨值應該1萬7,623元【=10000*(1+12%)^5】。那麼,以同樣1萬元資金投資另一檔基金,因為每天的淨值都是上下變化,當然每一年的報酬率也會不一樣,某些年份獲利某些年份虧損。如果5年後的基金淨值為1萬7,623元,那麼這檔投資標的最後的結果,就跟每年固定12%報酬率一樣。所以這檔基金的績效就相當於每年固定以12%成長。

這檔基金為何結果跟每年12%一樣,主要是基金承擔了相當的風險,所以才會有這樣的報酬。當波動風險愈大時,投資報酬率就會愈高。定存的報酬率因為固定,所以不會有波動風險,更不用談虧損,才會報酬率只有1.5%。而股票型基金波動風險大,如果報酬沒有比1.5%高,是不會有投資者願意投資的。

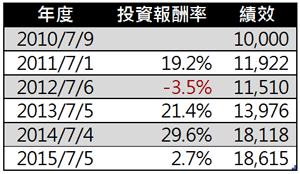

一項投資案,只要承擔相對的風險,長期績效等同於固定12%並不困難。用實際的例子來說明,天達環球策略股票基金 A 累積,下表是這檔基金5年來的投資報酬率,從2010/7/9日起若投入10,000美元,五年後會成長至1萬8,615美元,累積報酬率86.2%,年化報酬率13.2%【=(18615/10000)^(1/5)-1】,相當於每年固定以13.2%複利成長。每年報酬率都固定13.2%,投入1萬元以複利計算,5年後一樣可獲得1萬8,615元。

天達環球策略並非每年報酬率都是13.2%,而是在13.2%上上下下波動,5年後累積報酬率為86.2%,而這結果只不過跟每年都固定13.2%一樣而已。就因為承擔了風險,所以報酬率才會那麼高。並不是天達環球策略每一年都固定有13.2%的報酬率。所以,不要再說高報酬不可能,應該說沒有低風險高報酬的商品。只是追求高報酬的同時,也得考量自己是否可承擔伴隨的風險。報酬率不是愈高愈好,而是在報酬與風險中得到平衡,才達到投資理財最高境界。