成長股未必適合你

日期:2018-04-27

市場給予成長型股票的本益比都會比較高,從財報中辨識企業是否處於成長階段,對投資個股是很重要的。釜底抽薪的辦法就是分析成長股具備的特質就不難理解。成長型的另一面就是非成長型,可是股票類型的區分只有成長型及價值型,其實,價值型就是非成長型,因為非成長這名稱是負面的,所以才用價值型取代。不過,不會成長的股票並不是不好,反而現金配息率會較高,而且股價波動較低。

企業的成長大致可以分成初創期、成長期以及穩定期三個階段,初創期的資金來自於創投,股票上市公司已過了草創階段,不是落在成長期就是穩定期,成長階段的股票稱為成長型,穩定期階段的股票雖然不會成長,但是有穩定現金流入,所以稱為價值型股票。

成長階段的營收會一年比一年多,若純益率不變,盈餘也會一年比一年高,股價也會往上飆,造成本益比較高。只是當成長一出現停滯疑慮時,市場也會毫不猶豫立即往下修正,造成股價的波動比起非成長的股票還要高,適合風險承受度較高的族群。而穩定期的價值型股票,因為盈餘不再成長,市場想像空間不高,不會有過高的本益比,股價波動當然就比較低,現金殖利率也會趨於穩定。

企業的成長有兩大特質,除了營收及盈餘一年比一年高之外,因為企業要成長就須額外投入資金,所以可以配出的現金就比較少,所以要成長就得用配息率交換。反觀價值型股票因為處在穩定期,沒有再投資的需求,現金配息率當然就會較高,適合當定存股。現金配息率公式如下:

現金配息率=每股現金配息 / 每股盈餘

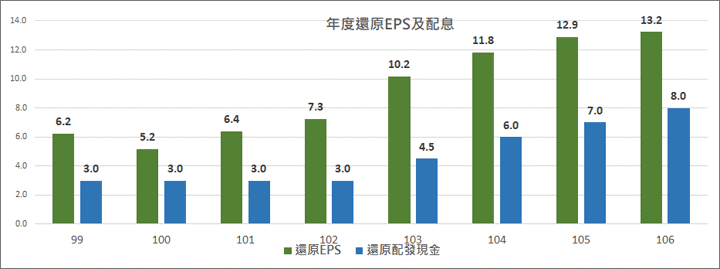

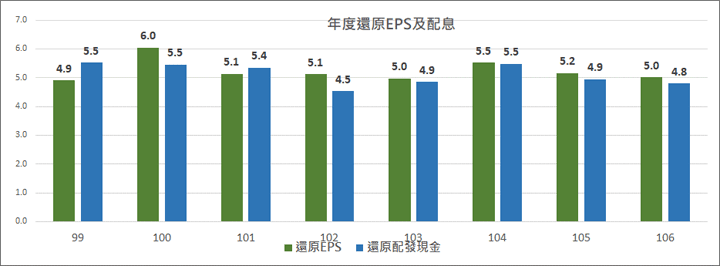

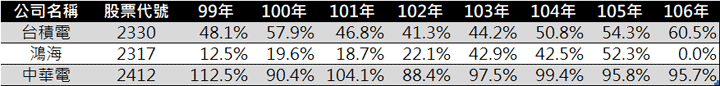

台積電(2330)即便目前的規模已經相當大,仍然處於成長階段,從圖一可以看到每股盈餘從民國99年的每股6.2元,一路成長至民國106年的13.2元,複合成長率11.4%。台積電的配息率(表一)除了106年60%之外,其他年度都大概落在50%上下,所以是典型成長股。而中華電(2412)從民國99年至106年EPS都落在每股5元上下,趨勢線是平的一條直線,看不到成長的軌跡。從現金配息率幾乎都在90%以上,也可以驗證中華電沒有再投資的需求,否則現金就會留下來,很明顯的中華電是價值型股票,這也為何中華電是定存股族群的首選。

圖1:台積電2330每股盈餘及配息

圖2:中華電2412每股盈餘及配息

表1:各年度現金配息率

股票股利淡化了EPS

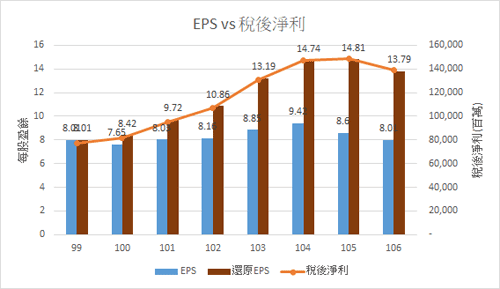

投資者看到每股盈餘(EPS)一年比一年多,就知道該股是否成長,但是若是有配發股票股利,成長軌跡就會遭到淡化,必須將EPS還原才能看清真面目。鴻海(2317)的例子就很明顯,如果看99~106年的EPS都落在每股8元左右,看起來是沒有成長,可是從稅後淨利來看,從民國99年的772億元,一路到了106年的1,387億元,成長了將近一倍,很明顯的就是成長股。只是105年及106年似乎成長停滯了,當然股價就會修正。

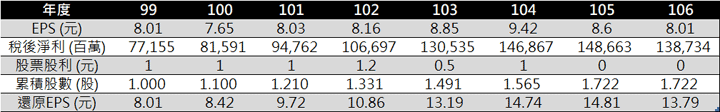

然而鴻海在這段期間總共配了6次股票股利,從存股的角度來看,民國99年持有的1股,到了106年時已經變為1.722股了。所以民國106年的EPS雖然跟99年一樣是8.01元,卻相當於民國99年持有1股的EPS為13.79元(=8.01*1.722)。

也就是說,存股基準年的1股至年度所累積的股數,乘上年度EPS才是還原後的EPS,表2的累積股數那一列,以民國99年的1股,計算出在不同年度所累積的股數,公式為去年度累積股數*(1+去年配發股利/10),因為股票面額為每股10元,所以每配發1元股利,等於無償配發十分之一的股票。再將每年度的累積股票乘上該年度的EPS,就是還原後EPS。圖3畫出了鴻海每年稅後淨利(橙色線條)、EPS(藍色直條)以及還原後EPS(咖啡色直條),可以看出未經還原的EPS,並無法顯示鴻海稅後淨利每年成長的面貌,而還原後EPS的走勢跟稅後淨利走勢就相當吻合。

成長或非成長都是有利有弊,就看投資者的屬性如何,至於是否成長得看稅後淨利,除非各年度都沒有無償配發股票,否則就不能以每股盈餘來判斷,必須還原成累積股數才能準確判斷成長。

表2:鴻海歷年EPS及配股

圖3:鴻海EPS vs稅後淨利