評估投資績效 先看年化報酬率

日期:2017-10-03

投資要有斬獲不能單靠複利,還得要有高報酬率才能發揮其威力。所以投資的首要之務就是評估報酬率,可是銀行或券商的對帳單通常只會列出累積報酬率,對於年化報酬率全無著墨,這樣就無法比較不同投資的績效。所幸Excel提供了許多計算年化報酬率函數,只是每一個函數該如何正確使用常常讓人困惑,我將Excel常用的函數RRI(2013以後的版本才提供)、RATE、IRR、XIRR做個總整理,方便讀者使用。

其實報酬率是由現金流量決定的,不同的投資呈現出來的現金流量也不一樣,只要把現金流量搞定,剩下的只是把現金流量輸入至函數,就會傳回每一期的報酬率。然而每個函數都有其限制,必須充分了解才行,否則用錯函數當然就得到錯誤的答案。

RRI函數

先從最簡單的RRI函數談起,一項投資不論有多少期數,如果只有期初投入及期末淨值兩筆現金流量,期中都沒有任何現金流入或流出,使用RRI函數是最容易且不會犯錯。

函數輸入語法:RRI(期數, 期初金額, 期末金額)

圖一:RRI現金流量圖

期初與期末金額一律用正值且允許小數點,函數回傳以複利計算之期報酬率,當期數輸入1就等於累積報酬率。

例一:投入10萬元於A基金,5年半後基金淨值16萬7,200元整,求累積及年化報酬率。

累積報酬率67.2%【=RRI(1, 100000, 167200)】,年化報酬率9.8%【=RRI(5.5, 100000, 167200)】。

例二:6年期儲蓄險,一次繳保費50萬1,696元,6年後領回56萬5,058元,求累積及年化報酬率。

累積報酬率12.6%【=RRI(1, 501696, 565058)】,年化報酬率2.0%【=RRI(6, 501696, 565058)】。即便6年可以獲得12.6%累積報酬率,只相當銀行定存2.0%年利率。

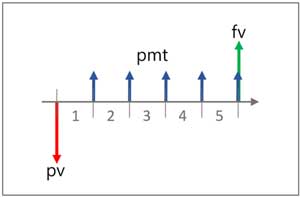

RATE函數 適用每期現金流量都一樣

除了期初pv、期末fv之外,若期中還會出現現金流量,就不能使用RRI函數了,這時候就換RATE函數出場,只是期中的現金流量pmt必須每期都一樣才行,且現金流量也有流向之分,流入為正值流出為負值。典型的現金流量如圖二所示,每一筆流向都可以任意變更,只是不可以全部都同向,否則會回傳錯誤(#NUM!)。

函數輸入語法:RATE(期數, 每期金額, 期初金額, [期末金額], [type], [猜測值])

注:Excel的語法中括弧代表可省略參數,且type參數指定pmt出現於每一期的期初(1)或期末(0),猜測值是使用者預估較可能出現的報酬率,通常可以省略。

圖二:

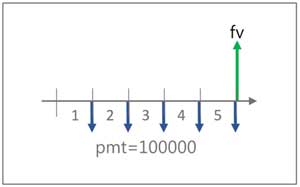

例三:5年前於每年底均投入10萬元於A基金,5年後基金的淨值成長至66萬3,000元,求年化報酬率。

圖三:例三的現金流量圖

例三的現金流量如圖三所示,一年為一期,每一期的現金流量都一樣,期初因為沒有投入,所以期初金額pv=0,每期金額pmt = -100000,期末金額fv=663000,期數nper=5,得到年化報酬率14.2%【=RATE(5, -100000,0,663000)】。

銀行對帳單都顯示累積報酬率,總共投入50萬元,拿回66萬3,000元,所以累積報酬率為32.6% 【=RRI(1,50,66.3)】。一般會直接將累積報酬除上年數就得到年平均報酬率6.5%。這樣算是錯誤的,因為每年投入的10萬元時間點都不一樣,不可以直接相加。

只要RRI函數能計算的都可用RATE函數計算,因為RATE函數除了期初、期末之外又多了期中金額。例如例二的儲蓄險,使用RATE函數也會得到相同答案2.0%【=RATE(6, 0,-501696,565058)】,只是要注意RATE的現金流量有正負流向之分,而RRI全部均使用正值。

IRR函數 適用每期現金流量都不同的計算

RATE函數雖然允許期中出現現金流量,但每一筆都必須一樣才行。若期中的現金流量每一期都不一樣,就必須使用IRR函數。IRR使用連續儲存格輸入現金流量,每一個儲存格代表一期的淨現金流量,第1個儲存格為期初,接著是第1期末、第2期末…第n期末,所以期數就是儲存格的數量減1。

函數輸入語法:IRR(現金流量, [猜測值])

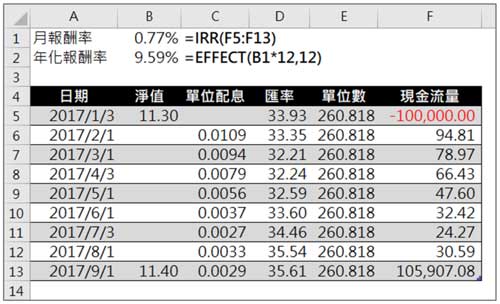

例四:2017/1/3投資台幣10萬元於富達歐元債券基金A類股月配息(ISIN: LU0168050333),至2017/9/1止求年化報酬率。

圖四列出了每月單位配息(歐元)及匯率,儲存格F5至F13是該項投資的台幣現金流量。儲存格B2的公式【=IRR(F5:F13)】就計算每一期的報酬率,因為一期為一個月所以傳回的數值是月報酬率。將月報酬率乘上12只是年名目報酬率,月複利後的年報酬率,必須用EFFECT函數將年名目報酬率換算成實質報酬率。EFFECT函數語法如下:

EFFECT(名目報酬率, 複利次數)

所以儲存格B2中的公式【=EFFECT(B1*12, 12)】就是將月報酬率換算成年報酬率,所以這檔債券型基金這期間的表現相當於每年9.59%。

圖四:富達歐元債券基金之現金流量

只要RRI及RATE函數適用的計算,IRR也可以得到相同的答案。例如例三使用IRR也會得到一樣的答案14.2%【=IRR({0, -100000, -100000, -100000, -100000, 563000})】,上述公式的參數是以陣列方式表示,大括弧表示陣列,中間以逗點分隔每一期現金流量,且每一個儲存格只能有一筆現金流量,多筆現金流量得先行加總,所以最後一期的淨現金流量為663000-100000=563000。

XIRR 適用非固定期間的計算

RRI、RATE、IRR都以期數作為計算基礎,所以輸入的參數會出現期數,不論一期是多久,因為這些函數回傳的數值一律是期報酬率,如果一期為一個月就回傳月報酬率,若一期為一年就回傳年報酬率。若每一期不是一年才必須用EFFECT函數轉換成年實質報酬率。不論一期是多久,若要使用上述函數,現金流量都必須發生在固定期間。

可是常有投資案的現金流量並非固定期間出現,最典型的應用就是股票投資,投資期間領到的配息時間不是確定的,賣出股票的時間也不在固定時間點,這類應用就必須使用XIRR函數。XIRR跟IRR不一樣,XIRR沒有期數的概念,要求輸入的每一筆現金流量都必須註明發生的日期。

函數輸入語法:XIRR(現金流量, 日期, [猜測值])

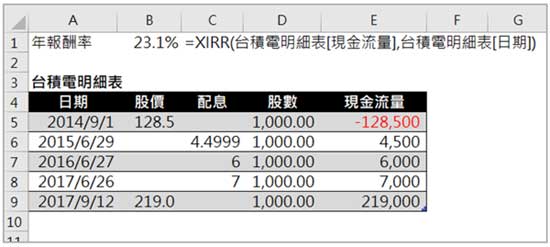

例五:2014/9/1以每股128.5元收盤價買入台積電(2330)股票一張,持有至2017/9/12以每股219.0元賣出,之後於2015/6/29元每股配息4.4999元、2016/6/27每股配息6元、2017/6/26每股配息7元,這樣年化報酬率是多少?

投資明細如圖五所示,現金流量欄位列出了現金流量,日期欄位也列出了現金流量發生的日期,儲存格B2輸入使用XIRR函數公式【=XIRR(台積電明細表[現金流量],台積電明細表[日期])】,輕易即可算出年化報酬率為23.1%,跟華倫巴菲特的波克夏公司投資績效相當喔。

要特別注意,XIRR雖然也是使用儲存格輸入現金流量,但不是用儲存格的數量換算期數,因為XIRR沒有期數概念,所以回傳數值也不是期報酬率,而是直接算出年報酬率。因為XIRR適用任意期間、任意筆數的現金流量,所以只要符合RRI、RATE、IRR函數應用範圍,也可以使用XIRR計算。

圖五:投資台積電明細

函數彙總

將EXCEL的報酬率函數整理成下列表格,讀者只要根據實際的應用,便可以輕易挑選出適用的函數。

| RRI | RATE | IRR | XIRR | |

| 現金流量筆數 | 兩筆 | 多筆 | 多筆 | 無限制 |

| 期中現金流量 | 不允許 | 必須一樣 | 允許不一樣 | 無限制 |

| 現金流量流向 | 無流向分別 | 有流向分別 | 有流向分別 | 有流向分別 |

| 期間 | 固定 | 固定 | 固定 | 非固定 |

| 傳回數值 | 期報酬率 | 期報酬率 | 期報酬率 | 年化報酬率 |