債券型基金的關鍵角色

日期:2015-06-01

債券型基金的報酬率比股票型基金少了許多,雖然波動風險也相對小很多,許多人還是不喜歡這類型標的,尤其是年輕人居多數。會有這樣的誤解,主要還是對風險不夠瞭解的緣故。其實,想要讓資產如滾雪球般的複利成長,實務上就得考慮風險對資產的影響,才能夠在風險參雜的環境中讓資產穩定的往上走。當中,債券型基金就扮演著關鍵的角色。

讀者或許納悶,複利不是只跟投資報酬率及時間有關,不是跟債券型基金沒有關係嗎?這是因為一般複利的公式,都沒有考慮到波動風險,都是在零風險的情況下獲得的結果。

例如說,每月投資1萬元於平均報酬率12%的基金,投資40年後基金的淨值會高達1億1,764萬7,725元【=FV(12%/12, 40*12, -10000)】。這是一般複利公式所計算出來的期末淨值,Excel通用公式如下:

=FV(年報酬率/12, 投資年數*12, -每月投資金額)

如果再深入探討每月1萬變成億萬的原因,就更清楚波動風險的影響。表一列出每月投資1萬元、年報酬率12%,於不同年數所獲得的期末淨值,就可以看出到40年獲得1億1,765萬的演變。

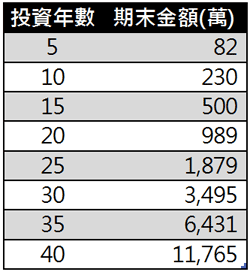

表一:每月投資1萬元、報酬率12%的期末金額

表一的第1列是每月投入1萬元於報酬率12%的基金,經過5年後期末淨值為82萬元。可是表一的最後5年(35~40年),同樣是5年期間,投資報酬率及每月投入金額都沒有變的情況下,卻從6,431萬成長到1億1,765萬,5年內足足增加了5,334萬。

會有這樣的差別,就是最早5年的本金從零開始,可是最後5年的本金卻已經具備6,431萬了。也就是說,最後5年所增加的5,334萬,主要貢獻來自於本金6,431萬,而不再是每月投入的1萬元,因為每月新投入的1萬元,5年只不過會增加82萬元。用72法則簡單驗算也知道,投資12%報酬率的基金,6年就可以翻一倍,本金6,431萬翻一倍就賺了6,431萬,所以5年賺5,334萬是不難理解的。

所以40年會有1億1,765萬元,是基於第35年已經擁有6,431萬元本金,而35年的6,431萬元主要是基於第30年已經擁有3,495萬元本金。依此類推,第25年的1,879萬元,是基於20年所擁有的989萬元本金。

這數字一點都沒有錯,唯一的問題是每年報酬率怎會都固定12%,實務上是不可能的事情,如果有零風險這件事,那麼只要一昧的將報酬率拉高即可,也就是報酬率愈高愈好。然而實務上,當報酬率愈高時,波動風險就愈大,必須在報酬與風險之間取得平衡,也就是自己可承受風險的報酬。

重點來了,當第35年擁有6,431萬時,如果報酬率的波動(平均值上下的變動)很大的話,你會將全部的錢投入12%的個股或股票型基金嗎?因為具有12%的股票型基金,年化標準差大約會落在15%。

如果真的全部投入,可不會每一年都固定12%的報酬率,而是在12%上下變動的,有時候比12%高,有時候比12%低。也就是說投資本金6,431萬,5年後的結果可不會一定是1億1,765萬,而是比這金額還要高或者是還要低。以投資理論計算出來,有95%的機會落在6,054萬至2億2,546萬之間,最有機會是落在1億2,359萬元附近。如果運氣背一點,5年後不只不是1億1,683萬元,反而是虧損一些,只剩下6,054萬元。有關標準差對期末淨值的影響,可以透過本網站所提供的線上試算獲得答案。

用第35年的6,430萬的例子,可能離讀者太遠沒有感覺,就以第20年擁有本金989萬2,554元(表一第4列)為例,5年後期末淨值又會如何變化呢?當投資者累積資產高達989萬時,除非是賭性堅強的人,否則大部分投資者會將到手的錢放到安全性高的定存,只敢挪出少部分在風險資產上。

如果只拿出30% (約296萬)投資股票型基金,剩下的70% (約692萬)全部投入定存,因為定存的報酬率每年只有1.5%,整體資產的加權平均報酬就會下降至4.65%(=12%*0.3+1.5%*0.7),整體波動風險當然也會減低至4.5%(=15%*0.3),導致5年後的資產期望值剩下約1,254萬,而不是預期的1,879萬。

如果說債券型基金可以取代定存,雖然短期仍然具有波動風險,但是長期持有投資等級的債券型基金,其實風險只比定存多一點,但是報酬卻比定存高出許多。就以全球債券型基金為例,年化報酬率應該有6.5%,波動風險約4.2%,與全球股票型基金的相關係數為負0.2。

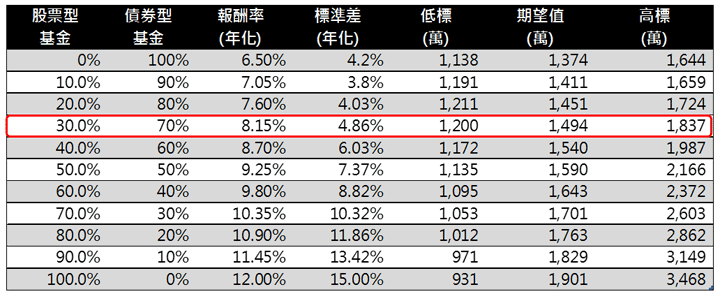

在這樣股債組合下,投資報酬率可以提升至8.15%,年化標準差4.86%。比起股票基金/定存的組合,投資報酬率多了許多,可是波動風險卻只多一點點。這樣組合的可以讓期望值提升至1,494萬元,就算低標也有1,200萬元,高標可是1,837萬元。本文低標意義是95%機率不會低於這金額,高標為同機率不會高過的金額。所以這組股債的投資組合,5年後的淨值有95%會落在1,200~1,837萬元之間,平均是1,495萬元。

表二:投入989萬於股債基金的組合,5年後的期末淨值

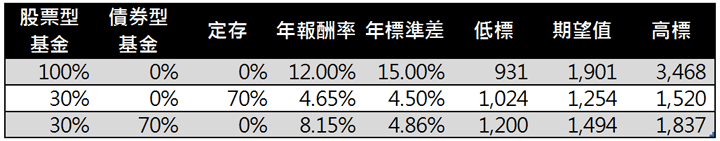

表三是上述三種組合的投資報酬率及標準差,全部都投資股票型基金的期望值最高1,901萬,但是淨值波動也相對大許多。第二列及第三列波動較大的股票型基金都是持有30%,另外70%一個是投資定存,另一個投資債券型基金,可以看到股票型/定存的組合,報酬率明顯的被拉下到4.65%,而標準差也下降至4.5%。而第三列股/債的組合,報酬率提升至8.15%,但標準差卻只高了一點點4.86%。

表三:投入989萬於股(100)、股(30)/定存(70)、股(30)/債(70)三種組合

複利具有巨大的威力,主要因素就是資產的翻倍, 12%的年報酬率資產翻一倍需要6年。當資產規模愈來愈大時,投資者會趨向保守,部分資產被挪至定存,整體資產的有效報酬率顯著的降低,翻一倍的時間就拉長了。

若是表三的股票(30)/定存(70)組合,年報酬率只剩4.65%,翻一倍所需時間拉長至16年。但若是用股票(30)/債券(70),年報酬率可以提升至8.15%,翻倍時間縮短至9年,也只比全部都投入股票型基金多了3年。

簡單說,因為用債券型基金替代了定存,只要多付出一點波動風險,就可以大幅提升整體資產的投資報酬率。這得歸功於股債之間的負相關,所以在考慮風險的狀況下,想要資產順利翻倍,債券型基金可是扮演著關鍵性的角色!