減資造成的股價上漲只是虛胖

日期:2018-05-11

近年來上市櫃公司流行現金減資,國巨(2327)尤其是其中代表作,從220億元的股本一路現金減資至今年的35億元。股價從2012年平均每股不到10元的股價,到了2018/4/11收盤每股545元,真是醜小鴨變天鵝,漲了約50倍。潤泰全球(2915)也不惶多讓,在近期發佈了現金減資消息,除了配發現金股利每股4元之外,還要辦理現金減資,每股發還股東現金4元,想必減資後潤泰全的股價也會往上飆高。

國巨(2327)歷年母公司財報

資料來源:公開資訊觀測站

國巨的股本雖然從101年的220億元,一路減資到106年剩下約35億元,然而營運的資產並沒有減少,都落在500億元上下,股東權益也差不多維持250億元,本期淨利雖有成長,從101年的11億元至106年的66億元,成長了大約6倍左右,可是EPS卻從每股0.5元至15.64元,成長了31.28倍。為什麼會這樣,除非對股本進一步了解,否則就無法了解其中的竅門。

其實,這些現金減資的公司,真的是現金多到需要退還股東,還是另有所圖,從財報不難看出端倪。潤泰全在106年合併年報中,長期借款高達198億元,短期借款及短期票券加起來也有約58億元,顯然並沒有現金過多的問題。潤泰全在106年處分了高鑫零售股票(大陸大潤發的股權),現金部位確實不少,然而直接配發現金股利就好,又何必現金減資呢?真正的原因是股東不用繳納綜合所得稅,而且股價還回往上飆。

減資為何會讓股價飆高,股票的價值由未來盈餘決定的,跟股本及淨值都沒有關聯。只要未來的獲利一年比一年高,股價就會往上漲。反過來也一樣,若是年年虧損,股票價值就會往下掉,而且會低於淨值。淨值只是目前的帳面價值,而股票價值是反應未來淨值的結果,淨值愈來愈多,股價就會愈來愈高。但若是未來盈餘預估沒有改變,股票的價值也就不會改變。

以這樣的角度看增資及減資就會很清楚。用最單純的配發股票股利為例,不論是盈餘或資本公積配發新股,公司的資產及負債都沒有改變,總權益也沒有變,只是將權益科目中的未分配盈餘或資本公積移到股本去,結果股本變多了,而未分配盈餘或資本公積變少了,股東總權益沒有改變。更重要的是公司的營運不會因為配股而受到任何影響,所以未來盈餘預估也不會改變,股票價值當然維持不變。然而要分配盈餘的股數增加了,每股價值也得等比例減少,所以除權後的參考價就是這樣計算出來的:

除權前股價 x 除權前股數 = 除權後股價 x 除權後股數

∴ 除權後股價 = 除權前股價 × (除權前股數 / 除權後股數)

例如除權前收盤價為100元,每股配發2元股票,也就是每1,000股配發200股,除權後股數增加至1,200股,那麼除權後的參考價就是83.33元【=100*(1000/1200))】。假若除權前擁有1,000股,收盤價每股100元,總共價值10萬元。除權後雖然股數增加至1,200股,但是股價剩下83.33元,總價值也一樣是10萬元。注:證交所的公式【除權後股價=除權前股價/(1+配股率)】結果也是一樣,所以也是83.33【=100/(1+200/1000))】。

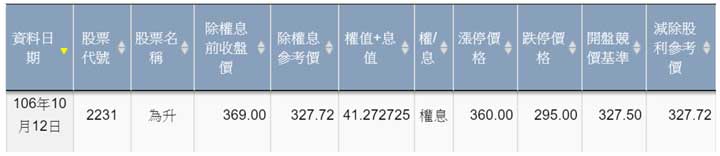

現金股利對股票價值的影響相對單純,每股的股票價值實質減少了配發出去的現金,股數沒有改變,所以除息後的股價等於除息前收盤價減掉每股現金股利,除息前每股100元的價位,每股配發現金2元, 除息後的每股剩下98元的價值。不過配發出去的現金實質落入股東口袋,所以對股東而言持有的總價值還是每股100元,只是2元在自己口袋,剩下的98元是股票價值。若是股票及現金兩種股利都配發,就得除息又除權。例如106年10月12日,為升(2231)每股配發現金8.5元,每1,000股配發100股,除權息前收盤價369.0,除完權息後的參考價為327.72 【=(369-8.5)*(1000/1100)】。

圖一:台灣證券交易所公告的為升除權息參考價

減除股利參考價 = (除權息前收盤價-息值) / (1+無償配股率)

台灣證交所除權除息計算結果表

減資後股本減、股價升 但股票總價值不變

股票減資也跟增資完全一模一樣,只要股票總價值沒有改變,股數增加要除權,股數減少當然也要除權。也就是說不論是配股或減資,在預估盈餘沒有改變的條件下,股票總價值就不會改變,當發行數量增加或減少時,股價就得重新換算除權後的價格。換算公式還是以除權前後價值相等所推導出來的,只是除權前股價得先扣除現金配息及退還股款,公式如下:

(除權前股價-配息-減資退還股款) x 除權前股數 = 除權後股價 x 除權後股數

除權後股價 = (除權前股價-配息-退還股款) × (除權前股數/除權後股數)

這次潤泰全預計現金股利每股4元,以及現金減資4元,減資後每1,000股減少400股,所以只剩600股。假若停止買賣前收盤價跟目前(4/3收盤)一樣每股56.7元,那麼減資後的第一個交易日開盤參考價為81.17【=(56.7-4-4)*(1000/600)】。潤泰全的未來營運狀態都沒改變,盈餘預估也沒變,每股還配發出來8元現金,可是股價卻從56.7元上漲到81.17元。這若不是虛胖,甚麼才是虛胖。

潤泰全若是現金過多想要配給股東,不管是現金配息4元、現金減資4元,或者是全部現金配息8元,每股股東都可以領到8元現金,公司所要支付的總現金也是一樣多,差別只是減資會讓股本減少,沒有減資股本維持一樣,但不論哪一種對公司的營運一點都沒有影響。

同樣的道理,盈餘若要留在企業繼續再投入,可以選擇配發股票股利或不配發股票股利,不管哪一種方式也不會影響企業營運結果,所以股票價值維持一樣,既然這樣又何必配發股票股利來稀釋股權。大立光(3008)就是選擇不配股的方式再投入,每年的盈餘持續再投入而且沒有配發股票,所以股權都沒有被稀釋,才會造成超高的股價,成為台灣股市中的股王。股票漲跌要分清楚是實際上漲,或是股價變高但總價值不變的虛漲,把股票價值弄清楚之後,才能對股價操弄免疫,否則只能在市場上任人宰殺。簡單說,重要的還是盈餘,盈餘不變股數多了,股價就會變低,股數少了,股價也會變高。股價的重點是未來盈餘是否變高,而不是單純操弄股本。