現在投資股票型基金合適嗎

日期:2014-10-17

最近兩年台灣加權指數從2012/6/8的7,000點,一路漲到2014/7/4的9,510點,累積報酬率高達35.9%,年化報酬率相當於16.0%,比2011/1/28的前波高點9,145還要高。雖然最近拉回至8,633點,不過幾乎跟前波高點相近而已。

▼台灣加權指數近十年走勢圖

資料來源:google finance us

其實不是只有台灣這樣,同時期全球股票漲的更多,MSCI World Index NR(全球指數)從3,005點漲到了4,526點,累積報酬率50.6%,年化報酬率21.9%。看來這世界愈來愈接近了,全球各地的股市表現幾乎是連動的。

▼MSCI World Index NR近十年走勢圖

資料來源:MSCI

許多投資者很想知道,在這個時間點投入股市會不會太冒險。從短線投資的角度來看,目前的確很有可能會是高點,那是不是應該等待股市回檔再投資,會有較大的獲利。再笨的人也知道回檔再投資績效當然會更好,可是常常事不如人願,若股市沒有回檔而是一路往上走,又有多少投資者可以忍著不追高。最常發生的結果就是等到忍不住時再進場,而股市通常就在這時候反轉!

其實,從長期投資的觀點來看,我認為股市只不過起漲而已,一點都沒有股市過熱的現象。股市本來就領先經濟景氣,只有在景氣過熱時,股市才會跟著衝過頭。從2000年的科技泡沫及2008年的金融海嘯,都發生在經濟景氣相當熱絡的時期,就可以印證這一點。目前的經濟景氣不過剛開始復甦,美國聯準會及台灣央行連升息都很勉強了,怎會有過熱現象。

雖然我也覺得這一年的漲幅過大,很有可能有一波的回檔修正,但是經濟景氣告訴我們,長期往上的趨勢是可期的。全球的經濟景氣,美國公債殖利率會充分反應,畢竟美國經濟還是全球龍頭。西元2,000前的科技泡沫,美國1年、10年、20年期的殖利率接近7%。在2008年時,短中長期的殖利率幾乎都接近5%,這才是景氣熱絡該有的現象。反觀現階段的1年公債殖利率,都還維持在0.45%,10年期殖利率也只不過2.77%,也可以判斷景氣確實尚未復甦。

如果景氣才剛起步,那為何股票已經漲了一大波段呢?因為股市是經濟的領先指標,近期的股市榮景反應了景氣復甦跡象,只是股市常常也會衝過頭,但是飆的太離譜時,自然會往回修正。有時也會過度下跌,低過合理價格時,理性買盤自然進場。所以,股市就在實質價值上下波動,只要全球經濟持續成長,全球股市就會隨著景氣一路漫步往上走高。

若投資者持有的是超過十年的閒置資金,投資就可以變得很簡單。不管未來是否會回檔修正,只要長期趨勢往上,使用定期定額方式投入,就會得到平均成本。如果股市還是一路往上,投資績效當然不錯。萬一將來回檔修正,定期定額更能降低單位成本,只要耐心等待下一波反轉,就會有更多的獲利。

當然,並不是所有股票型基金的長期趨勢都往上,那又該選哪一檔基金才好呢?股票型基金因為持有的組合相當多,所以具有一個特質,各別股票漲跌已經被消除掉,剩下的就是反應該區域的景氣。例如東南亞股市反應了東南亞國家之經濟,也就是東南亞各國經濟的平均。區域愈大,股市就愈穩定,那麼投資全球型的股票型基金,就會得到全球經濟的平均,也是最穩健的標的。

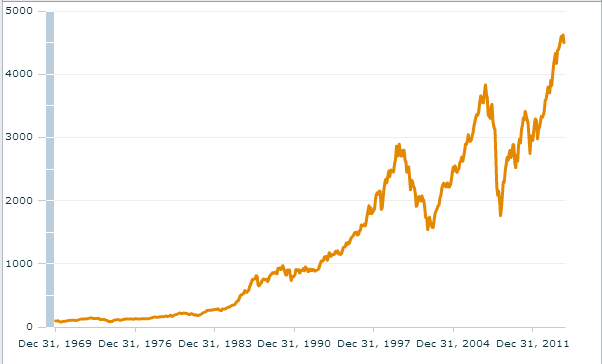

至於該挑選哪一個基金公司呢?只要是同類型的基金差別都不會太大,只要用十年的年化報酬率排序,排名前五的基金就錯不了。目前提供基金資訊的網站都會提供基金績效篩選,操作也不困難。全球的股票型基金績效走勢都隨著經濟循環,一波一波的往上走(如下圖)。只要確認未來趨勢往上,將自己眼光看遠一點,現在就會是低點。也不必賭看看那一個區域的基金獲利會是最好,只要定期定額投資全球的基金,長期持有就會得到各區域的平均獲利,這樣不是很簡單嗎!

▼MSCI World Index NR 1,969年~2014年走勢圖

資料來源:MSCI