準確預估債券報酬率變動

日期:2018-03-23

許多投資人都知道債券的價格會受到利率影響,殖利率上揚時債券的價格就會往下跌,反過來也是一樣。債券型基金或ETF因為持有多檔的債券,淨值當然也會隨著利率而波動,只是波動程度每檔基金或ETF都不一樣,有些比較敏感,有些較為遲鈍。敏感程度到底有多大,可以使用修正後存續期間預估,例如修正後存續期間5年,那麼殖利率每上升1%,債券報酬率會有5%虧損。反過來也是一樣,殖利率下跌1%,債券報酬率會有5%獲利。

因為修正後存續期間是衡量波動程度指標,所以不論是主動型基金或被動型ETF,都會標示存續期間(duration)或修正後存續期間(modified duration)。只是都是以年為單位,常被誤認為屆滿期(maturity),其實存續期及屆滿期意義完全不同,存續期間是利率敏感程度,數值愈高就愈敏感,而屆滿期是持有的債券到期年數。

一般投資者只關心修正後存續期間,因為代表殖利率每上升1%,債券會損失多少百分比的報酬率。但有時候基金只會列出存續期間,這時候就得轉換一下才行,公式如下:

修正後存續期間 = 存續期間/(1+殖利率)

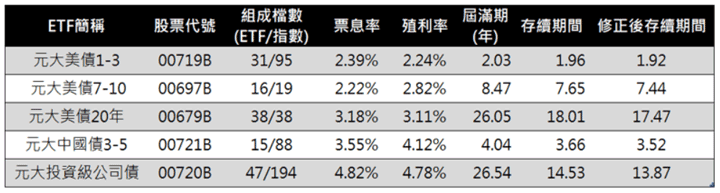

例如元大美債20年,追蹤的是ICE美國20年期以上的公債,2018/3/6查得資料該ETF的平均屆滿期為26.05年,而存續期間為18.01,殖利率3.18%,換算修正後存續期間為17.46 [=18.01/(1+3.18%)],有了這數據就可以知道殖利率每上升1.0%,該檔ETF的淨值會下跌17.47%。以2018/3/6收盤價35.62來說,目前殖利率為3.11%,未來殖利率若上升至4.11%,就可以預估淨值會掉至29.40。

表一列出了元大投信發行的國外債券ETF,表中數據是加權平均後的數值,最後一欄修正後存續期間就是該檔ETF對殖利率敏感的程度,而屆滿期只是債券到期的年數。從表中數據可以看出債券期間愈長,存續期間就愈大,對利率的波動就愈敏感。不喜歡淨值波動太大的投資者,就選擇存續期間較短的標的,只是投資報酬率就會較低。投資鐵律,高風險高報酬!

不過話說回來,持有美國公債就是借錢給美國政府,殖利率上升或下降都不會影響配息的領取以及到期的本金,也就是說只要是閒錢就可以買進持有,反正不買賣就不要管殖利率變動,持有期間愈長,殖利率波動對報酬率的影響就愈少。

表一:元大投信發行的ETF

資料來源:

元大投信網頁元大美債20年(00679B)

元大美債7-10年(00697B)

元大美債1-3年(00719B)