自製「台積電正2」槓桿型ETF

日期:2016-09-01

市場上找不到「台積電正2」這檔基金,沒關係,就自己做一檔!台灣ETF市場最近也開始流行槓桿型ETF,就是該ETF的報酬率是追蹤指數的正反倍數。例如元大投信「台灣50正2(代號00631L)」、「台灣50反一(代號00632R)」以及「上證2X(代號00633L) 」均屬於槓桿型的ETF。這些ETF的實際操作大多使用衍生性商品,但基本原理還是不脫財務槓桿的範疇。

首先讀者得要注意,財務槓桿會放大投資報酬率,但是也會增大波動風險,一定要充分了解商品特性才進場,否則常常會鎩羽而歸。所以購買這類商品是有資格限制的。除了必須開立信用交易帳戶之外,最近一年成交權證達十筆以上,而且買賣過期貨、選擇權等也要達十筆以上。

要確實瞭解這類型商品,只要自行練習製作一檔市場還沒有的基金,就可以充分了解財務槓桿的原理。本文透過自製一檔「台積電正2」的基金,讓讀者理解這些槓桿型ETF的原理。「台積電正2」追求每日的報酬率是台積電單日報酬率的兩倍,如果當天台積電漲0.64%,該基金當日也會漲1.28%。如果台積電當天虧損1.23%,基金當日就會跌2.46%。

要達成兩倍的財務槓桿很簡單,只要自有資金與貸款的金額一樣,投入相同標的就會達到報酬率兩倍。例如台積電當日收盤價178元,那麼拿出17萬8,000元就可購買一張股票。那麼只要再持有一張台積電股票,報酬率不就是兩倍了嗎?但是另外一張台積電股票的資金必須透過貸款,獲利才不用跟銀行均分,就可以獲得兩倍的報酬。

注:為了簡化說明,手續費、證交稅以及利息先不考慮

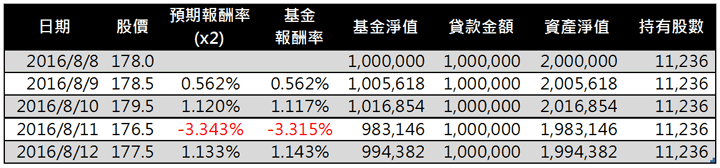

例如基金投入資金100萬元,同時向銀行借款100萬元,所以基金的總資產為200萬元,在8/8日台積電收盤價每股178元,可以買入1萬1,236股。8/9日每股收盤價漲至178.5元,當日報酬率為0.2809%。而基金總資產淨值漲至200萬5,618元,獲利5,618元。此獲利全部屬基金所得,並不需要分給銀行,所以投入100萬元,獲利5,618元,基金投資報酬率為0.5618%,剛好是台積電當日報酬率的兩倍。

然而到了第2天8/10,收盤又漲至179.5元。台積電當日漲幅0.5602%,基金總資產漲至201萬6,854元,扣除貸款金額100萬元,基金淨值101萬6,854元,當日報酬率為1.117%,與台積電兩倍的報酬率1.1204%並沒有完全一樣,有些微的誤差。主要原因是8/9日收盤時,基金淨值已經從100萬元成長到100萬5,618元,可是貸款部位仍維持100萬元整,財務槓桿並非完全的兩倍。

表一列出了台積電8/8~8/12日的股價、預期報酬率(x2)、基金報酬率、基金淨值、貸款金額以及資產淨值等,只有在第一天與台積電當日報酬率的兩倍完全一樣,之後每一日就不再同步了。

表一:沒有再平衡的台積電正2

透過每日再平衡

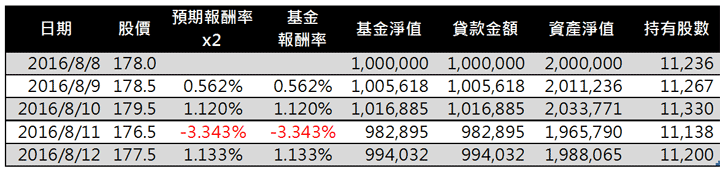

若要基金的報酬率與預期報酬率(x2)完全一致,每日的財務槓桿就要均維持兩倍,必須將每日的貸款金額調整成基金淨值。例如基金開始投入資金100萬元,貸款金額也是100萬元,8/9日收盤時,基金淨值已經成長至100萬5,618元,那麼的貸款金額就得調整至100萬5,618元,使得持有股數增加為1萬1,267股。當8/10日收盤時,基金淨值落在101萬6,885元,與預期報酬率1.120%一樣。

依此類推,只要每日收盤後調整貸款金額與持有股數,就可以讓該基金每日報酬率與台積電報酬率兩倍一致,這樣的動作稱之為再平衡。表二為每日再平衡後的明細,可以看出每日貸款金額均調整成與基金淨值一樣,所以基金報酬率就是很精確的預期報酬率x2。

表二:再平衡的台積電正2

財務槓桿放大了波動風險

從自製的台積電正2基金,可以清楚看出是利用財務槓桿,而投信公司只是使用衍生性商品達到相同效果,骨子裡還是財務槓桿的基金。財務槓桿俗話稱借錢投資,除了會放大投資報酬率之外,也會放大波動風險。為了清楚了解波動風險,我做了一個試算表列出了台積電2016/5/12至2016/8/12日的股價、當日報酬率以及2日報酬率,然後看看結果會是如何。

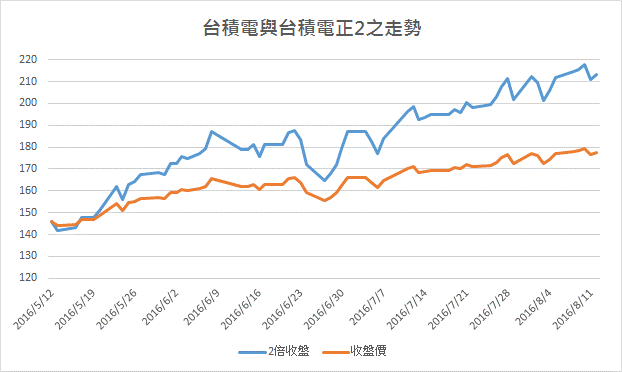

試算後結果如表三所示,這三個月台積電的平均日報酬率為0.315%,2倍報酬率的平均值也是兩倍。累積報酬率也從21.6%提升至45.9%,比兩倍還略微增加,這是因為每日複利的原因。標準差也增大了兩倍,最大漲跌幅也都放大了兩倍,顯見上下波動的幅度也會增大兩倍。

表三:台積電2016/5/12至2016/8/12日的1倍報酬與2倍報酬分析

| 1倍報酬 | 2倍報酬 | |

| 平均報酬率 | 0.315% | 0.630% |

| 標準差 | 1.392% | 2.784% |

| 累積報酬率 | 21.6% | 45.9% |

| 最大漲幅 | 3.70% | 7.41% |

| 最大跌幅 | 3.05% | 6.10% |

除了這些數字之外,看1倍與2倍的收盤走勢會更能理解波動,圖中台積電在這三個月緩慢走揚,雖然上下波動不大,但是台積電正2的波動顯然是大了許多。

圖一:台積電

哇~~~,3個月可以讓台積電的累積報酬率從21.6%增加至45.9%,這實在是太神奇了,那為甚麼不做3倍、4倍、甚至於100倍,那不是更好嗎?先不要那麼興奮,這是過去的績效,並不代表未來3個月也會是這樣。財務槓桿只說明報酬率及波動風險都會放大,並不是只會放大正報酬率。如果未來平均報酬率是虧損,財務槓桿也會放大虧損,而且波動程度也會增加。那麼2倍的財務槓桿就會讓投資者雪上加霜,如果3倍報酬的虧損也會被放大3倍。

簡單說,財務槓桿只有錦上添花及雪上加霜兩種,如果是賺錢就會賺更多,相反的,如果虧損也會虧損的更多。千金難買早知道,如果我真知道未來一定會有獲利,1,000倍的槓桿我也敢做,問題就是沒有人知道呀!

上述的財務槓桿並未考慮到貸款利息,以及證券交易手續費及稅金的問題,當然這些都算是投資成本,會讓投資報酬率稍微減低,坦白說還是有些複雜。如果讀者真的要台積電正2的效果,且不追隨精準的兩倍日報酬率,讓事情簡單化。不用每日再平衡,將再平衡的期間拉長,只在基金淨值與貸款金額差距過大時才再平衡一次,這樣就可以減少很多人力及費用,又可以達到財務槓桿的效果。

這篇文章主要用意並非鼓勵大家投資這類型商品,或者自製類似的基金。只是透過自製的過程,讓讀者了解這類型ETF的特性,以及可能面臨的風險。最後還是得強調,這類商品風險不低,操作必須特別謹慎!

Excel試算檔案下載

點擊下面Excel圖示可以下載本文使用之試算檔