複利+報酬率 才能發揮巨效

日期:2017-11-01

複利在投資理財領域雖然佔有舉足輕重的地位,但光靠複利是無法發揮效果,需要其他條件的配合,才能發揮其巨大的威力,可惜複利的觀念網路上眾說紛紜,許多錯誤觀念充斥其中,誤導了許多投資者。

最常見的錯誤就是投資某類商品不會有複利,必須要投資特定商品才有複利效果。其實,一項投資是否具備複利效果,跟投資標的一點關聯都沒有,不論何種類別的資產,只要獲利再投入就有獲利效果,否則就沒有,就這麼簡單。

複利起始於銀行的計息方式,分為單利及複利兩種,單利在期末不會將利息計入下一期的本金,而複利則是在期末將利息計入下一期的本金,所以兩者的差別只在於利息的處理方式不同。在銀行借貸領域利息就是投資產生的獲利,同樣的觀念也可以延伸至風險性投資,所以單利及複利的區別就是期末對獲利的處理方式,只要將期末獲利再投入本金,就有複利效果。可是複利並未指定任何特定投資標的,只關心期末的獲利如何處理而已。

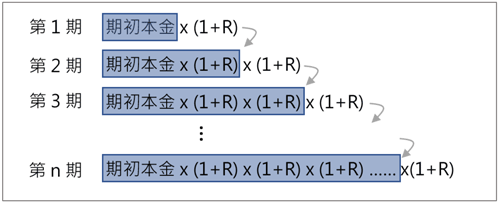

從複利的本利和公式切入就更容易理解了,期初投入本金為PV,當期的投資報酬率為R,所以產生的獲利就是PV*R,期末本利和FV等於期初本金再加上獲利,所以FV公式:

FV = PV+PV*R

= PV*(1+R)

簡單說,期末的本利和就是期初本金PV乘上(1+R)。如果期末的獲利沒有拿走,期末的本利和全部當第2期的期初本金,那麼第2期的期末本利和就再乘上(1+R),也就是期初本金乘上(1+R)2,所以複利的公式等於FVn = PV*(1+R)n,n代表期數。此公式適用於任何投資標的,不論定存、股票、基金、房地產都適用。

圖一:複利公式:FVn=期初本金*(1+R)n

複利起始於銀行存款,那我問讀者一個問題,投資銀行定存是否有複利效果,本利和是否可以用上述的複利公式計算呢?正確答案是不一定,得看到期後利息的處理情況而定。如果以整存整付方式存款,到期以後利息就領走,只剩下本金續存,那麼就沒有複利效果。如果到期後利息沒有領走本息續存,這樣才有複利效果,期末金額才能適用複利公式計算。

銀行存款或任何類別的投資,只要獲利再投入就有複利效果,否則就無法用複利計算。就以投資中華電股票為例,如果每年配發的股息都拿去消費了,這樣當然就不會有複利效果。如果拿到的股息再投入中華電股票,就有複利效果,若配息不購再買一張中華電,也可以用零股方式再投入,同樣具有複利效果。

從複利的公式可以了解,期末淨值由報酬率及期數決定,當一年為一期時,年報酬率及投資年數才是整個重點。公式中的投資報酬率R並沒有規定是正值,只有獲利報酬率才會是正值,要是虧損的話就是負值,萬一投資長期發生虧損,期末淨值也會以複利讓資產縮水。

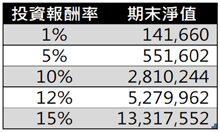

除了報酬率必須是正值之外,複利要能發揮巨大威力,投資報酬率的大小更是關鍵,銀行定存的報酬率過低,一點都無法發揮複利的功效。表一列出了投入金額10萬元,於不同報酬率條件下,35年後以複利計算的期末淨值。可以看出如果只有1%的銀行定存,35年後期末淨值為14萬1,660元,只增加了約4萬元,若是投資平均報酬率具有15%的標的,35年後期末淨值為1,331萬7,552元,足足的增加了一千多萬元。同樣都具有複利,只是報酬率大小之差,最後結果卻是天壤之別。所以複利還要搭配較高的報酬率,才能真正呈現複利的威力。

表一:投入10萬元、35年後以複利計算的期末淨值

既然報酬率是重點,那就沒有理由選1%的投資標的,一定要挑15%的,或者其他報酬率更高的投資商品,若有100%的報酬率可選,每年都可以翻一倍就再好不過了。只是報酬率愈高,風險就會愈大,投資者必須在報酬與風險中折衷選取適當報酬與風險。當報酬率為15%時,實務上並不是每年都15%,而是在平均報酬率15%上下波動,波動程度大小又稱為波動風險,通常以統計學的標準差描述。所以知道平均報酬率還不夠,必須配上標準差才能選出適合的投資標的。

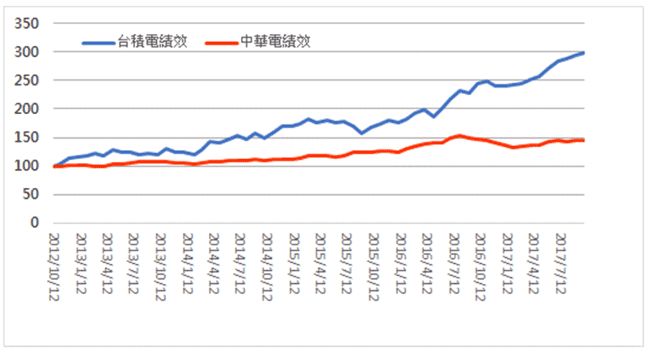

觀察台積電及中華電兩檔股票過去五年的績效,假設配息再投入的情況下,台積電的平均報酬率為23.3%,標準差15.4%,而中華電平均報酬率7.6%標準差7.2%,顯然台積電的平均報酬率較高,同時標準差也較高。從圖二的指數化績效圖,也可以用肉眼看出台積電的績效比起中華電還要好,同時台積電的波動幅度也大於中華電。

圖二:台積電與中華電最近5年指數化績效圖

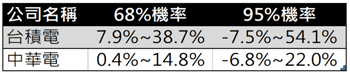

雖然過去的績效無法預測未來的走勢,但是卻可以預期未來績效的可能範圍。表二就是根據平均報酬率及標準差,預估未來一年這兩家公司的報酬率範圍,雖然投資台積電承擔的風險比較大,但是機會也比較高,而投資中華電確實比較穩定,但同時也失去大漲的機會。

表二:未來一年報酬率可能落點

平均報酬率愈大 複利效果愈顯著

整體來說,複利是投資不可或缺的有力工具,適用於任何投資標的,但效果卻是由投資報酬率決定。甚至也可以說報酬率才是投資的主角,複利不過只是配角而已。愈大的平均報酬率,複利所呈現的威力就愈顯著,資產的累積就更驚人。但是投資報酬率永遠伴隨波動風險,報酬率愈高所承擔的風險就會愈高,然而風險的另一面卻是機會,雖然波動愈大跌幅可能愈大,但也有機會比預期的報酬率還要高。所以投資都是在報酬與風險之間折衷,找出最適合自己所承擔的風險及報酬,才是投資最高的境界。