股債雙跌 千載難逢的好機會

日期:2023-07-30

面對空頭市場,投資者最想知道的就是該怎麼辦才好!別怕,怪老子讓你吃顆定心丸。最近股市確實瀰漫著空頭的氣氛,台積電10/12跌破了400元大關,當天0050也跌破了100元的價位。債券ETF更不用說,從2020年就開始下跌,都已經跌超過40%,20年期的投資等級債券ETF,殖利率也來到了6.2%。面對這樣的市場氛圍,市場出現兩種投資心態,一個是恐慌,另一個則是高興。

市場上有兩種投資人,剛好也可以對號入座。一種就是專做短線,另外一種則是長期持有。短線投資者這時候通常是恐慌,一直在猜測何時是谷底,然而這時候還在想要不要停損,會不會已經太晚了。然而對長期持有的投資者可高興得很,不論股票或債券,現在都是天載難逢的好機會。

雖然如此,並不是每一種標的都可以投資,還是得要學會挑選對的投資標的,將來才會有不錯的收穫。股票型的投資只要選擇市值型的ETF即可,ETF就是一籃子的股票,而市值型ETF就是權值股按市值的權重分配,就這麼簡單。 這類型ETF看起來一點都不起眼,沒有任何專家特別挑選過,就只是市值越大的個股比重越大,但是這樣配置的背後,可是有堅實的理論基礎。諾貝爾得獎人威廉夏普,提出相當有名的資本資產定價理論(CAPM),在理論推導的過程中說明了下列敘述,『市場中每位投資者,若都是以平均報酬及標準差來挑選股票,可證明市場組合就是最有效率的組合』。簡單說,如果考慮報酬與風險,持有市場組合就是最好的投資組合。這也說明,市值型ETF符合上述說法。

以上是學術理論的驗證,我想用更親民的方式來解釋『市場』這兩個字,所謂市場就是適者生存,唯有賺錢的企業可以存活。總市值就是股票的市場總價值,是股價乘上對外發行的股數。股價是投資者所賦予的價值,獲利愈多的股票,股價才會愈高,市值才會越大。即便股價有可能因為短線炒作而上漲,若是沒有獲利支撐必然形成泡沫。投資者眼睛是雪亮的,高價股必然獲利驚人,水餃股就是一堆不賺錢的股票。

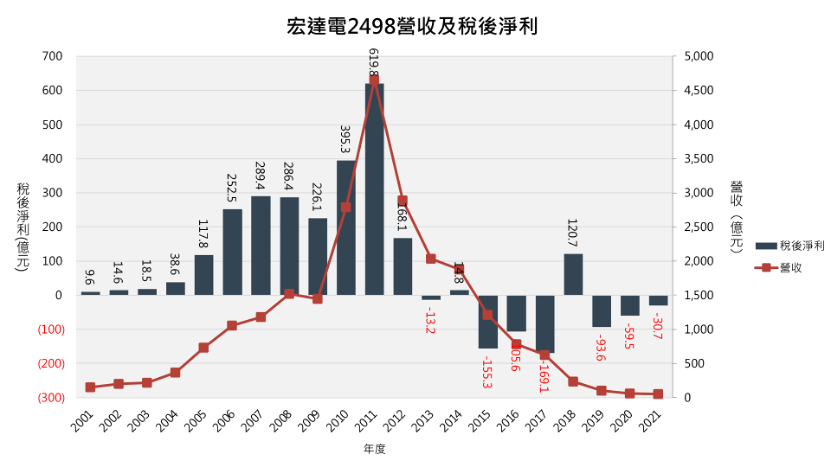

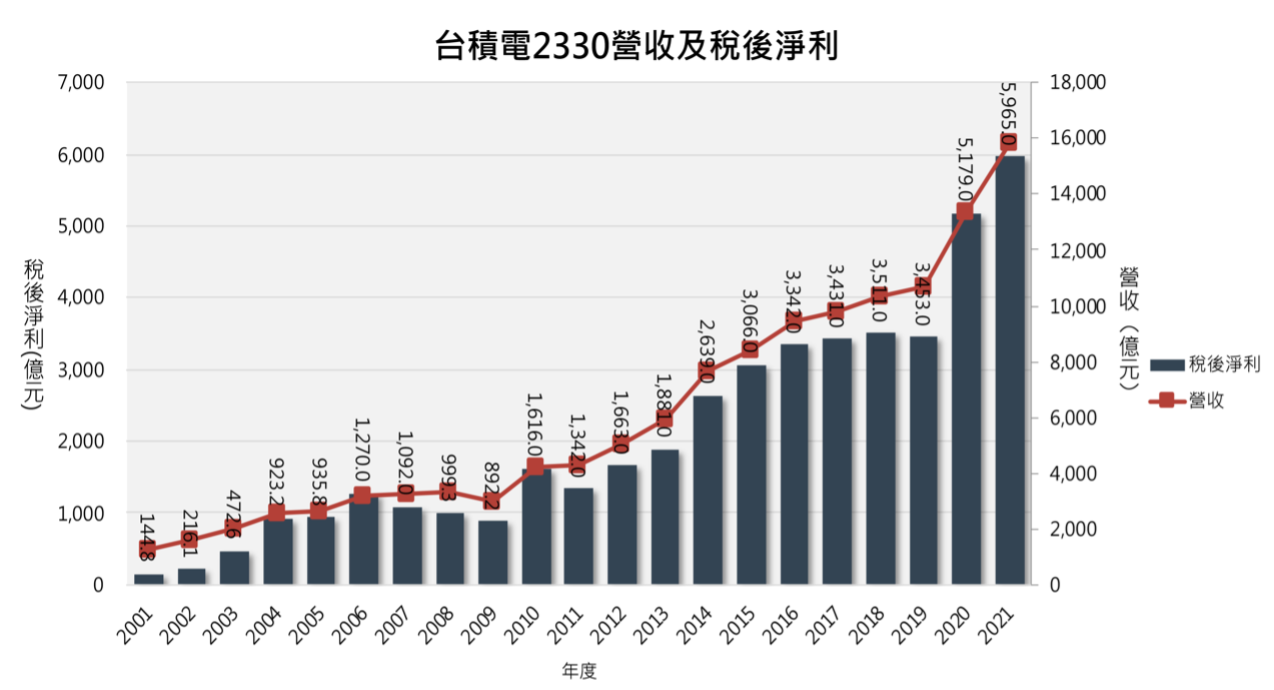

圖一是宏達電過去20年的獲利狀況,2021/4/28日創下最高價1,300元,當年度的獲利也達到了最高峰,稅後淨利約620億元,之後每下愈況,有獲利的年度屈指可數,股價當然大幅下跌,到了今年10/12收盤只剩下50.7元。再看看台積電歷年的獲利及營收,除了年年獲利之外,可以看到成長趨勢相當明顯,2021年全年淨收益高達5,965億元,也就是這樣的獲利,才讓台積電的股價有支撐>

圖一:宏達電歷年營收及淨利

圖二:台積電歷年營收及淨利

可見市值是以獲利為支撐,市值高的股票等於獲利不錯,表1是上市公司市值前10名的股票,每一檔都是績優股,因為篇幅關係我沒有辦法把每一檔歷年的獲利全部列出來,但我建議讀者自己檢驗一下,可以親眼看出這些股票每年都是獲利,驗證市值高必然有穩定的獲利!。這就是市場法則,獲利若是不穩定或沒有成長,投資者是不願意用更高的價錢買入持有的。

表1:上市公司權重排名前10 (2022/9/30)

| 證券代碼 | 公司名稱 | 權重 |

|---|---|---|

| 2330 | 台積電 | 26.3% |

| 2317 | 鴻海 | 3.4% |

| 2454 | 中華電 | 2.1% |

| 2308 | 聯發科 | 2.1% |

| 2303 | 台塑化 | 1.9% |

| 2412 | 台達電 | 1.6% |

| 1303 | 富邦金 | 1.5% |

| 2891 | 台塑 | 1.3% |

| 2881 | 南亞 | 1.3% |

| 2002 | 國泰金 | 1.3% |

資料來源:期貨交易所

再用生活化的例子說明市場,如果觀察住家或辦公室附近的商家,你會常看到總是有新的店家加入,也會看到某些店家退出,進進退退似乎常態。但仔細觀察,留下來的店家一定獲利,且獲利大到足以支撐該區域的租金。反之,退出的店家都是獲利不足以支付該區域的租金。當然也有可能商品太好了,該區域的市場已無法滿足,轉往更有商機的區域。就以臺北市最精華地段信義商圈,租金必然是最貴的,能夠在此進駐的廠商或商家,幾乎都是一線的知名品牌,唯有這些品牌的獲利才足以支撐該區域的租金,否則只能退居第二線。市場是殘酷的,做的起來的就留著,做不起來就退出,就是這麼簡單!

一家企業何嘗不是這樣,有獲利的公司規模越做越大,沒有獲利的公司規模越縮越小,若沒有辦法引入的新資金,到最後只好收起來。市場法則就是這樣,獲利愈高的企業就愈多人想投資,持有股票的人就愈惜售,股價當然就會愈來愈高。撇開炒作因素,股價就是反應投資者,對該檔股票未來獲利的期待。

知道市值越高的股票越好之後又如何呢?難道就是買台積電。也不是這樣,台積電雖然目前表現最好,但不代表未來還可以這麼好,就好像宏達電在2011年的時候,又有誰能預測未來會是這樣,1,300元的股價不也是外資機構估出來的。若是持有一籃子的高市值股票,也就是市值型的ETF,如果未來台積電表現不如預期,股價雖然會下跌,空出的權重自然由其他名次取代,也就是短期ETF股價會受到影響,但長期來說還是有不錯的獲利。

這一籃子股票只要未來獲利不斷,配息就會源源流入,只要購買的價格越低,未來的獲利就愈大。宏達電在2011年之後,股價大幅下跌的原因是因為失去競爭力,不再有獲利能力。現在台股下跌並非因為失去競爭力,不再具有獲利能力,而是市場景氣下滑導致。只要台灣企業競爭力仍然存在,等到景氣回升時,會賺錢的股票還是這些市值高的個股。只要持有一籃子這類型的股票,不在低檔買入,難道是要在高點的時候買嗎!

哪些ETF是市值型的呢?追蹤臺灣50指數的ETF,例如元大臺灣50 (0050)、富邦臺50 (006208)都是,以及追蹤MSCI臺灣指數的ETF,例如元大MSCI臺灣(006203)、富邦摩台(0057)、iShares EWT等都是。如果擔心臺灣的政治風險過高,也可以持有美國市值型ETF,例如追蹤美國S&P 500指數的ETF,證券代號IVV、SPY、VOO、00646 (台灣)等都屬於。

買入時機也不用等待,什麼時候會跌至谷底也不用去揣測,只要將資金分成3份,現在就可以先進場買一份,每下跌10%進場一次,跌愈深買越多,等到下次景氣反轉時,股價的上漲將會是非常驚人。投資不是投機行為,只要看準標的買進持有,就是這麼簡單。

本文刊登於Smart智富月刊291期(2022 11月)