投資是用現在的錢買未來的錢

日期:2016-05-10

本文由「Smart智富月刊提供」

整理:黃嫈琪

許多人儘管花了很多時間學理財,卻經常不得要領,可能買了一堆保險,卻發現利息跟銀行定存差不多,保障也不足夠;也可能是在屆齡退休時,才發現退休金根本沒準備好。

知名理財網站「怪老子理財」版主、暢銷書作家蕭世斌,40歲才學理財,50歲就輕鬆退休。學理工出身的他,在理財過程中的每個決策,一定要經過數字驗證才會執行。他在新書《怪老子教你──這樣算解答一生財務問題》,分享了他的理財方法,範圍涵蓋存錢、投資、保險、貸款、準備退休金,同時搭配Excel試算教學,帶讀者打好理財基礎。以下為本書精彩摘要:

在低利時代,愈來愈多人想要靠「投資」戰勝通膨、變成有錢人,但是股票、基金都買了,為什麼財富還是沒有明顯地增長?為什麼別人能賺錢,自己卻賠錢?退休後進入教學生涯以來,我接觸過許多投資人,我發現,很多人連「投資」真正的意義都沒有弄清楚,很容易盲目投資,做了錯誤的決策。所以我希望,大家可以把投資及理財相關觀念好好搞懂。

「投資」其實就是「用現在的錢,去買未來的錢」,例如大賣場販賣一袋100元的葡萄,消費者拿出100元,就能買到價值100元的一袋葡萄。購買的本質就是價值的交換,只不過是用金錢換取等值的物品。消費者願意用100元交換這一袋葡萄,就是認為這一袋葡萄價值100元。

錢放定存就像借錢給銀行

到期取回本金+利息

把場景換成銀行,當我們帶著1萬元到銀行,辦理年利率1.5%的定期存款,也是拿1萬元出來,跟銀行買到(交換)一張定存單。這定存單就是銀行的借據,意義是一年以後銀行會還我們1萬150元。

看到我們願意拿出1萬元,向銀行買一年以後的1萬150元,這時有一位愣小子也說,他要賣出一年後的1萬150元,價格是1萬元,你想會有人買嗎?賣給你未來的錢,等同於向你借錢的意思,賣錢的就是借錢的人(債務人),買錢的人就是出借者(債權人)。所以,錢放定存,等於借錢給銀行;買這愣小子未來的錢,就是先把錢借給他。

這位愣小子的1萬150元賣得掉嗎?若是賣1萬元肯定沒人買囉,若是賣便宜一些,當然就賣得掉了。沒有賣不掉的東西,只有賣不出去的價格。要是只賣5,000元,也許我會考慮去買,因為當他還我1萬150元時,我的投資報酬率就有103%。

同樣是一年後的1萬150元,為何我願意用1萬元向銀行買,卻只願意用5,000元向愣小子買?兩者差別就是信用風險,我幾乎不用擔心銀行不還錢給我,但把錢借給那位愣小子,我就不敢保證他是不是真的會還錢。所以,未來的錢值多少,跟風險大小也有直接關係。

既然投資是買未來的錢(未來值),就要知道,未來的錢現在價值(現值)多少?以保額100萬元的6年期儲蓄險保單為例,現在該用多少錢買呢?可以透過「現值」(PV)和「未來值」(FV)的關係來找答案;簡單說,現值經過一段時間的複利投資,就會變成未來值,公式如下:

現值×(1+投資報酬率)期數=未來值

現值=未來值/(1+投資報酬率)期數

假設已知未來值是100萬元,1年為1期,共有6期,那麼只要設定好「投資報酬率」,就知道現在該用多少錢買了。

投資報酬率要怎麼設定才合理?一般就是投資者要求的報酬率或市場報酬率,而不論是哪種投資報酬率,都是由「無風險報酬率」加上「風險溢酬」。「無風險報酬率」可以用銀行定存利率為標準,也就是你選的投資工具,至少要跟銀行定存利率相當才行。「風險溢酬」則是你選擇這項投資工具時,若承擔的風險愈高,報酬率也要愈高。

以儲蓄險而言,保險公司的信用程度跟銀行差不多,但是儲蓄險必須6年後才拿得回來,若是6年內解約則會損失本金,所以儲蓄險的報酬率普遍會比銀行定存稍高,但不會高出太多。

假若銀行定存利率是1.6%,而儲蓄險的年化報酬率1.96%,風險溢酬即為0.36%, 6年後的100萬元現值計算如下:

現值=100萬元/(1+1.96%)6

Excel的公式寫法如下:

=1000000/(1+1.96%)^6

=890000

6年後的100萬元,在1.96%的年化報酬率條件之下,現在的價值就是89萬元。也可以這麼說,目前拿89萬存定存,若銀行給的年利率是1.96%,那麼6年後也可以拿回本利和100萬元。

另外,運用Excel的函數功能,按以下方式輸入,可快速得到結果:

=PV(1.96%,6,0,1000000,1)

=–890,064

買債券等於買未來本利和

殖利率需加計風險溢酬

投資債券也是用錢買錢的一種。一般投資人鮮少直接買債券,多是投資債券型基金,不過債券型基金的投資標的就是債券,所以我們也應該了解,買債券能賺到什麼錢?

持有債券等於是借錢給發行債券的機構,可能是一般企業或政府,而債券就是債權憑證。若是10年期債券,代表未來10年期間,債券發行單位得定期支付利息,並在10年到期時償還本金;換句話說,買債券就是買到債券未來的配息及本金。

例如有一張中央政府發行的公債,面額100元(詳見Tips),票面利率(發行機構支付利息的年利率)3%,1年付息1次,發行日是2004年2月10日,到期日為2024年2月10日。就代表你在發行時買了這張債券,未來20年每100元面額,每年均可領到3元利息(100元×3%),且20年後可領回本金100元。

債券發行之後,若持有者想要脫手,也可以在市場上賣出,就跟股票一樣可以自由買賣。不過債券的市場交易價格,不會以面額買賣,而是會跟著市場的利率而變動。

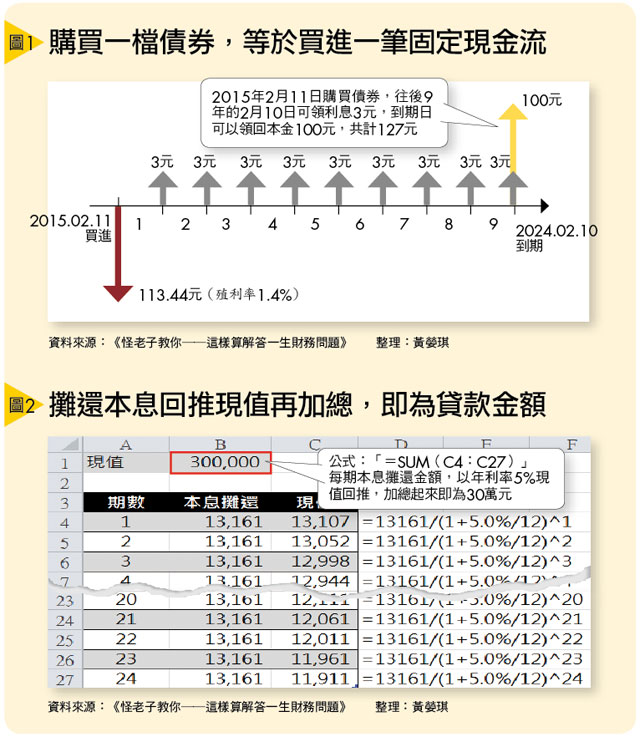

假若在2015年2月11日,你想買這張債券,多少錢值得買呢?這時就要好好算一下,買進這檔債券至到期日,共可領回多少利息和本金?從圖1可以看到,2015年2月11日買進後,往後9年的2月10日都可以領到利息3元,到期日可以領回本金100元,也就是未來9年總共可領到本息共127元。

多少錢值得買這張債券未來9年的127元?關鍵一樣是投資者希望獲得的報酬率,也就是債券持有至期滿的年化報酬率,又稱「殖利率」,評估方式就是「無風險報酬率」+「風險溢酬」。

發行機構是中央政府,債信一定比銀行好,所以投資者不需要負擔更高的風險,「風險溢酬」可以為0,投資報酬率只要跟無風險報酬率相同就好。

假設無風險報酬率──銀行定存利率為1.4%,就可以套用Excel的現值函數,算出這檔債券在2015年2月11日的現值為113.44元:

=PV(1.4%,9,3,100)

=–113.44

汽車貸款也是同理,銀行會把錢借給你,就是在跟你買未來的錢。例如30萬元車貸、年利率5%、24期的貸款,1月為1期,每月繳款金額1萬3,161元。相當於銀行用現在的30萬元,換取2年共31萬5,874元的現金流量。

從銀行的角度來看,銀行一開始拿出30萬元,之後每一期拿回1萬3,161元,24期總共拿回31萬5,874元。

未來24期,銀行總共收到31萬5,874元,對銀行來說,這筆錢現在的價值是30萬元,所以銀行才會用30萬元去交換。銀行如何評估這些錢的現值呢?因為每一期的時間點都不一樣,所以一期一期的計算,最後加總就可以了。

圖2試算表說明這項貸款的金額是如何計算出來的。儲存格範圍B4~B27列出了每一期的現金流量,C4~C27計算出同期現金流量的現值。

1期為1個月,利率就必須使用月利率(年利率5%/12月),第1個月收到的1萬3,161元,對銀行來說價值1萬3,107元(1萬3,161元/〔1+5%/12〕^1),第2個月收到的1萬3,161元,價值1萬3,052元(1萬3,161/〔1+5%/12〕^2),依此類推。愈久才拿到的錢就愈不值錢,第24個月收到的1萬3,161元,就只剩下1萬1,911元(1萬3,161/〔1+5%/12〕^24)。

計算現值的公式都一樣,只有期數的部位變動而已。每一筆的現值全部加起來,剛好就值30萬元。只要把儲存格B1的公式設定為「=SUM(C4:C27)」就能得到加總後的答案。

這試算表也可看出,銀行願意用30萬元去交換未來24個月的31萬5,874元,投資報酬率每年5%。反過來說,貸款者未來24個月的31萬5,874元,銀行認為值30萬元,所以才會用現在的30萬元去交換。(本文摘自第5篇)

Tips:債券實際交易價格通常高於面額

債券買賣金額都比較高,例如新台幣100萬元或1,000萬元。實務上,在市場報價時則以每100元面額來報價(百元價),例如購買發行面額100萬元的債券,報價105元,代表每100元面額要用105元交易,因此這張債券的實際交割價格會是105萬元。

作者小檔案

怪老子

學歷:台灣科技大學電子工程學系

經歷:阿爾卡特(Alcatel)、友訊科技、昱源科技、長邑光電

現職:怪老子理財版主

著作:《怪老子教你─這樣算解答一生財務問題》、《怪老子教你─理專不想告訴你的穩穩賺投資法》、《怪老子帶你看懂財報選好股》、《第一次領薪水就該懂的理財方法》

書籍小檔案

怪老子教你──這樣算解答一生財務問題

出版:Smart智富

作者:怪老子