不要當月光族及守財奴

日期:2015-02-10

一個城市的新市區及舊市區,最大差別是新市區通常都先有都市計畫,然後才有居民進駐,而舊市區則是先有居民,後來才有都市計畫。例如新北市的永和地區就是典型的舊市區,而台北市信義區則是新市區的典範。

看看永和的每條道路都很狹窄且彎彎曲曲,曾有計程車司機罵說:中永和的路沒有一條是直的!建築物都是一棟連著一棟,中間幾乎沒有空地。再看看信義計畫區,每條道路除了非常寬大之外,也都是非常筆直。建築物的空地比非常充足,整個地區一點都不會有壅擠的感覺,該地區主要用途是商業中心,住宅區也有特別規劃在一定範圍內。

這就是規劃的重要性,新舊市區只差在都市計畫的時間點。其實,凡事都必須事先規劃,未來才會照著計劃的方向發展,結果也才會與預期一致。家庭財務也是一樣,如果沒有事先規劃,就會走入兩個極端,不是過度花費就是太過於節儉。

因為沒有經過規劃,就不知道每月得要存多少錢,對過度樂觀的人來說,只要有錢不管未來如何,先享受再說吧,很容易就成了月光族。而過度保守的人,因為對未來沒有把握造成過度擔憂,即使有錢也不敢享用,老了之後徒留大筆財富給子孫,自己卻過著貧窮的日子,注定當守財奴。

月光族及守財奴這兩種極端,都不是我們所要的,理想的境界是可以即時享樂,又能夠顧及未來需求。要達到這個目標,唯有做好財務規劃才有機會達成。而財務規劃基本上分為短期與長期規劃兩種,短期規劃是做好一年內的財務預算,而長期規劃則是建立家庭的終身財務藍圖。

短期財務規劃

短期財務規劃主要針對一年內的收入及支出做出最好的調配,例如預估當年會有多少收入,那些費用是必備的,那些支出則是奢侈性開銷,每月應該儲蓄多少金額,才能配合長期的財務規劃。

短期規劃重點在年度收支,所以做好年度預算是最重要的,就是預備當年如何開支。一般來說,年收入對薪資族是相當固定的,但是支出變化就比較大,究其原因,多是奢侈性的費用如聚餐、國外旅遊、治裝費等,一不小心就會超支,所以才需要嚴謹的控制才行。

做好預算需要一個好的工具,一張簡單的家庭預算試算(Excel)就可以達到這目的。

檔案有預算表、日記帳及分類帳共三張的工作表。點選“預算表”, 按照費用的類別,一項一項按月填入自己的支出預算,試算表會自動加總年度的總費用,以及每個月的現金流量。經常性的支出如電費、電信費、瓦斯、第四台等,可以依照去年的收據的數字調整就好。

預估的年收入減掉費用預算,就是當年預估的結餘,這時就得確定結餘可以存下來。為了消除人類的消費慾望,實務上做法是將預估可存下來的金額,以定期定額的方式投資基金,讓銀行在每月發薪日後就先行預扣下來,這樣就一定可以將這些錢存下來。

為了避免每月扣掉太多錢,造成生活的問題,或者扣太少錢,導致儲蓄金額減少,預算的編列必須非常慎重,不可應付了事。做完第一次預算後,檢討一下年度結餘,如果金額不夠多,就必須刪除部分奢侈性消費如治裝費、國內外旅遊等預算,反覆修正直到自己滿意為止。

長期財務規劃

長期財務規劃就是終身的財務藍圖,我們一生中,一定會有的需求就是小孩教育基金、退休金以及購屋規劃。除了這些之外,對於突如其來的狀況,也得有所準備,也就是風險管理。

不論是教育基金或者退休金,都會面臨通貨膨漲的問題,也就是如何估算未來經通膨調整後的費用,只要用Excel的公式就可以計算:

通膨漲調整後費用 = 現值*(1+通貨膨漲率)年數

Excel公式:=現值*(1+通貨膨漲率)^年數

小孩教育基金

小孩的高等教育費用才會是大筆開支,而且都發生在一定年數之後,如何規劃教育費用,用個例子來說明較清楚。

Michelle的小孩目前2歲,希望可以預先規劃大學及研究所的教育費用,大學及研究所一年的學費及生活費,依當時物價需要25萬元,可是小孩16年後才會開始上大學,經過每年2.0%通貨膨漲後,費用不知會漲到多少?若是投資報酬率為5.0%,現在得準備多少錢才足夠呢?

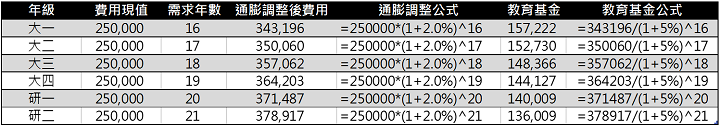

第一步:首先得先知道16年後,上大學及研究所的費用經通貨膨漲調整後,需要準備多少錢才足夠。下表的“通膨調整後費用”欄位列出了大學4年及研究所2年的未來學費金額,“通膨調整公式”的欄位也列出這些數字的計算方式。

第二步:經通膨調整後的金額知道以後,現在要準備多少錢,投資在5.0%投資報酬率的商品,才足夠支付未來的學費?因為總共有六年,年數都不一樣,所以必須每年分開算,公式如下:

教育基金 = 通膨調整後費用/(1+投資報酬率)年數

Excel公式:=通膨調整後費用/(1+投資報酬率)^年數

以16年後大一,費用現值25萬元,經2.0%通膨調整後費用等於34萬3,196元【=250000*(1+2.0%)^16】,以5.0%的投資報酬率計算,現在只需準備15萬7,222【=343196/(1+5.0%)^16】就夠了。第17~21年的金也是用同樣的方法計算出來,只需將每一年的教育基金加總起來,總共是87萬8,465元,就是目前所需要準備的費用。

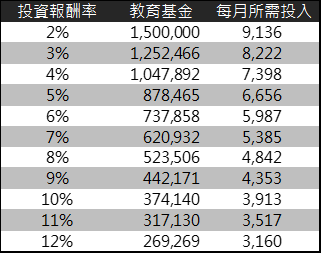

這金額確實不是個小數目,還好尚有16年的期間可以準備,那麼每月需要投入多少金額,才足以支付這六年費用。用Excel的PMT函數,很容易就計算出每月需投入6,656元【=PMT(5%/12, 16*12, -878465)】,通用公式如下:

=PMT(投資報酬率/12, 年數*12, -教育基金)

教育基金及每月需要投入金額,都跟投資報酬率相關,下表是Michelle在不同投資報酬率情況下,所需要的教育基金及每月投入金額。投資報酬率愈低,所需要的金額就愈少,若投資報酬率可以達到10%,只要37萬4,140元的教育基金足夠了,或者是每月投入金額只需3,913,確實比5%的投資報酬率輕鬆很多。所以,投資報酬率是個關鍵因素。

退休金

退休金是一筆不小的金額,當然也需要先行規劃,愈早開始投入,需要的金額就愈少。退休金所需金額跟預計退休年齡、每月需求金額、通貨膨漲率以及投資報酬率有關。退休時所需要準備的退休金額,可以用Excel的PV函數計算,公式如下:

=PV(實質報酬率, 需求年數, -每年費用)

實質報酬率 = (投資報酬率-通貨膨漲率)/(1+通貨膨漲率)

每年費用 = 每月費用現值*12*(1+通貨膨漲率)^(退休年齡-目前年齡)

例如Jason目前30歲,目前已有50萬的退休準備,預計60歲退休,退休後預計每月需求相當於現值5萬元,若通貨膨漲率為2.0%,投資報酬率為6.0%,那麼退休準備金就是2,177萬【=PV((6%-2%)/(1+2%), 100-60, 5*12*(1+2%)^(60-30))】。

式子中的需求年數為40年【=100-60】,100歲減掉預計退休年齡60歲,也就是退休金可以使用到100歲。保險公司的退休金通常只可以用到平均壽命,以目前平均壽命82歲,看看目前現在有多少人的壽命超過82歲,這些人之後的日子又該怎麼辦呢,所以我都用100歲估算比較安全。

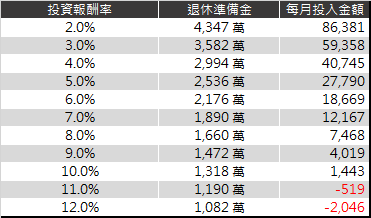

退休準備金算出來之後,通常都是以分期籌措,每月投資金額就看離退休還有多少年的時間。所以退休準備金額大小跟投資報酬率以及年數相關,Excel的PMT函數輕易就可計算出來,公式如下:

=PMT(年報酬率/12, 12*年數, -目前已有退休準備, 退休準備金)

以Jason的例子,每年報酬率6%之標的,每月需投入:

=PMT(6%/12, 12*(60-30), -50,

2177)

=1萬8,674元

30年後(60歲)時,投資淨值會達到2,177萬元,這金額足以支撐每年都相當於現值60萬元的費用,直到100歲為止。

若是Jason的投資報酬率可以提升,每月所需投入金額就可以減少,下表是不同投資報酬率情況下,每月所需投入金額。可以清楚看到投資報酬率愈高,每月所需投入金額愈低。當報酬率高到11%或12%,每月投入金額甚至低到負值,代表不需要另行投入,用現有的50萬退休準備就足夠了。

風險管理

長、短期財務規劃做完還不夠,風險管理也非常重要。常聽到人家說計畫趕不上變化,發生這種狀況的原因有二,一個是規劃做的不夠確實,另一個就是有不可預期的狀況發生。其實只要是人,就一定有生老病死的問題,再加上意外突發事件,我們甚麼時候會上天堂,沒有人會知道。最好的方式就是將可能發生的風險,利用保險來規避。

保險公司提供的險種非常多,必須買到具有保障的險種才有用,且保額要足夠才行。至於該買甚麼樣的保險呢?一個簡單原則,問自己擔心甚麼,然後買保障讓自己安心,除此之外其他的險種都是多餘的。

例如儲蓄險主要功能是儲蓄,並沒有太多保障功能,所以不用花保費在這險種。最常見的是小孩年紀還小,萬一擔負家庭主要經濟來源者失能或身故,會造成家庭生活困難,那麼經濟來源者就該買壽險來保障未來生活。一般都會建議買定期險就好,不需要用終身壽險,兩者保費相差甚多。通常保障涵蓋到兒女獨立即可,所以通常20年的定期險就足夠了。同樣的保費,20年定期險所得到的保障是終身壽險的好幾倍。

醫療險也是一樣,目前已經全民健保,只要補足健保沒有給付的部分即可。不管財務規劃做得再怎麼完善,若沒有將保障一起考量,萬一發生不幸事件,整個家庭的財務規劃將全部改變,而保險的功能就是讓財務規劃更完整。

結論

財務規劃是一個家庭非常重要的課題,雖然錢不是萬能,但是沒有錢可是萬萬不能,有了完整的家庭財務藍圖,按照所規劃之方式一步一步達成目標,整個家庭才有保障,也能夠更早完成財務自由的目標。