配息多不一定是好事

日期:2016-01-04

新聞報導中,常看到股東會上要求加發配息的戲碼,小股東們為了多5毛或一塊錢的配息爭的面紅耳赤。其實,真正要計較的是那些大股東們,因為他們的股份比重大,配息金額相對驚人。至於小股東在會上吵吵鬧鬧,除了突顯自己的無知外,更可能傷害企業的成長。

一般投資者通常較關心損益表,對於每股盈餘(EPS)以及每股配息等均相當感興趣,但卻對淨利如何得來卻不很在意。只要對財務報表多加了解,不難知道資產才是獲利的來源。從資產負債表的恆等式來看:

資產 = 負債 + 業主權益

等號左邊的「資產」是企業營運所需要的資產組合,等號右邊描述資產的資金來源,也就是借款金額以及股東的自有資金。從經營者的角度來看,左邊的資產才是企業營運的重點,也是企業投入的總資金。例如航空公司的總資產,除了現金、應收帳款、存貨等流動資產之外,還有飛機、廠房、辦公室等非流動資產,而非流動資產的比例遠大於流動資產。

航空公司是靠資產的營運產生獲利,營業額若要一年比一年多,航線及飛機數量就得相對增加才行,租用機場數量也會跟著增加,連帶辦公室、倉庫、廠房、應收帳款及存貨等都會增加。簡單說,營收要成長就得投入新的資金,也就是總資產也要一起成長。而負債及業主權益只是描述資金的來源,跟企業的獲利能力一點關係都沒有。

一家處於成長階段的企業,總資產就需要年年增加,相對的也要注入額外的資金。而資金的取得方式是透過增加負債或者是增加業主權益。當企業有盈餘時業主權益就會增加,如果將盈餘留在公司不要配發出去,新的資金就可以從盈餘直接拿來用,否則就得新增負債或是增資。而負債增加會造成過高的負債比,增加企業的風險。最好是再投資的部位負債及業主權益等比例增加,一半透過負債一半經由業主權益。

例如台積電(2330)的獲利,一定是來自於廠房及設備的投資,當台積電是否成長,跟資產大小有關聯,只要台積電的廠房設備愈多,產能就會增加,業績跟著就會成長。所以,台積電的業績跟產能有著非常重要的關聯,產能到了極限營業額就不會再上升了,除非增設廠房否則營業額,也就是需要新的資金投入。

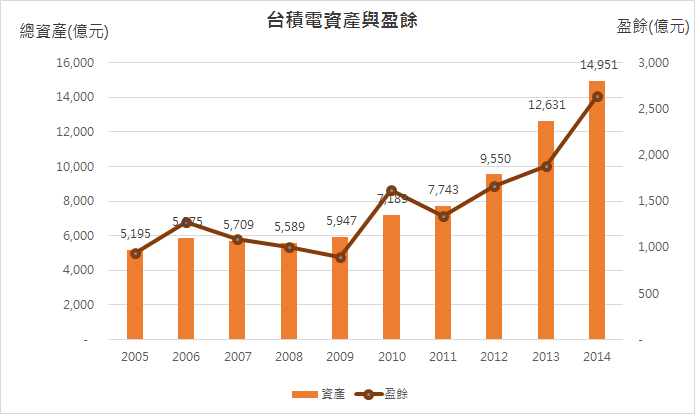

下圖是台積電近年來的總資產及盈餘,台積電的資產從2005年的5,195億元,一路上揚至1兆4,951億元,成長了將近3倍。盈餘從936億元成長至2,639億元,也就是2005年沒有配出(再投資)的1元盈餘,到了2014年可以已經變成2.8元,累積報酬率182%,年化報酬率12.2%。對於沒有配出的現金,能夠創造那麼多的獲利,股東有何好埋怨的。

圖一:近10年來台積電總資產成長近3倍

配息率小於40% 代表經營者看好企業前景

一家企業的配息金額就能反應出經營者對未來成長的看法,如果配息率超過80%以上,幾乎可以斷定經營者不認為有成長空間。如果配息率小於40%,那麼經營者通常對於企業前景看好,成長企圖心強烈。

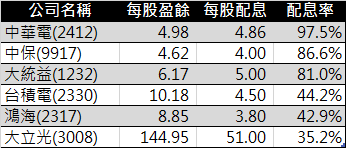

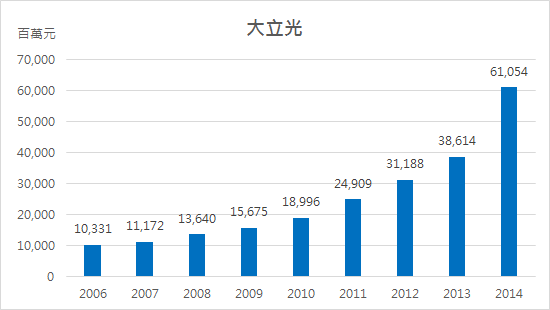

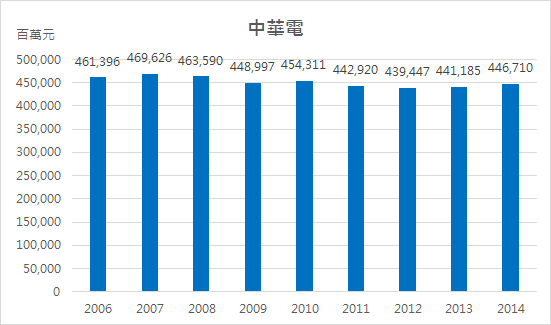

表一列出幾家代表性的企業配息率,中華電、中保及大統益的配息率都在80%以上,所以才會被視為定存股。而台積電(2330)、鴻海(2317)及大立光(3008)的配息率幾乎都只在40%上下,所以這些企業都展現強大的企圖心,將盈餘留在公司裡繼續成長。圖二的大立光及圖三中華電的總資產,也可以看出兩家公司總資產的成長,中華電幾乎是平的,而大立光卻是以大幅仰角直上。

反過來說,企業若已經無法再成長,盈餘就應該配發給股東,留在公司的資金只會增加資產總額,但是卻盈餘卻無法增加,造成資產報酬率及股東權益報酬率雙雙降低。就如中華電信的營收,靠的就是手機使用人口增加,可是現在幾乎人人都有手機,也就是市場達到飽和情況下。電信這行業又無法擴點至中國大陸或其他地方,所以中華電營收就不可能再成長。所以中華電寄望在媒體事業有所突破,否則營收要成長就很難了。

表一:中華電營收成長受限,配息率高達97.5%

圖二:大立光資產走勢

圖三:中華電資產走勢

企業持有現金過多 將降低資產報酬率

營收持平的企業若不分配盈餘,就會增加資產總額,但卻無法帶動獲利成長,造成資產報酬率下滑。當資產增加以後,獲利沒有跟著增加,又何必投入這項資產呢!還得看資產的效用,如果增加的是無效資產,就不會增加獲利。

現金本身就是一項無效資產,雖然企業的現金部位要足夠,但是過多的現金只會拖累投資績效。例如航空公司的資產,只有航班增加獲利才會增加,所以新投入資金若不是用於添購新的飛機,以及附屬的設備,而只是置於銀行定存,想也知道獲利不會增加的。

中華電因為成長受限,所以配息率高達97.5%,幾乎將每年的盈餘全部都配發給股東。除此之外,中華電近年來的現金減資,也顯見中華電擁有過多現金,透過現金減資將現金發還給股東。從中華電近5年來的稅後盈餘都維持在390億元上下,也驗證了盈餘沒有成長。所以,從配息率的高低也可以判斷經營者是否具有成長的企圖心。

公司的配息金額是由董事會決定,會中成員幾乎都是大股東,也就是配息領取最多的一群人,同時也對企業的重大決策負責。除非經營者心存不軌,否則在正常情況下,都會在配息及成長之間取得平衡。若是公司賺了錢,董事會卻決定不配回現金股息,原因是留下來再投資的現金,將來可以取回更多的獲利金額。

等到企業成長趨緩,再投資的金額無法增加獲利時,董事會自然會將盈餘配發回股東。其實,企業配息政策都經過深思熟慮,尤其是正派經營的公司,小股東們不要再任意要求加碼配息,這項舉動只會為難經營者,同時也會減緩企業成長力道。