違約率決定高收益債漲跌

日期:2018-08-16

國內投資者對高收益債券基金情有獨鍾,尤其高配息率更是令人無法拒絕,但目前債券處於升息階段,對高收益債的影響有多少,又要如何評估呢?其實,高收益債雖然持有信用等級較低的債券,投資者就會要求較高的報酬率,只要殖利率高於違約率就會獲利,還是一項可以長期持有的投資標的,價格波動會比較大,而且會跟股票連動,不適合當防禦型部位而已。

以信用評等來區分,債券可以分成投資等級(Investment-grade)及投機等級(Speculative-grade)兩種,信用評等在AAA~BBB屬於投資等級,BB以下的就是投機等級。債券型基金若沒有特別標明,就是持有投資等級的債券,而投機等級債券基金通常名稱都會出現高收益三個字。高收益債券因為信用評等較差,所以必須支付的利息也較多,債權持有者才能獲得較大的報酬。但不論高收益債券或投資等級債券,所要承受的風險都一樣,例如利率風險、信用風險、流動性風險等,只是程度不同而已。

長期持有債券的投資報酬率或收益率通常以殖利率表達,是由無風險報酬加上風險溢酬,也就是承擔風險所獲得的報酬。無風險報酬一般以3個月的政府公債殖利率為準,而風險溢酬就看個別債券所承擔的風險高低而定。持有高收益債券最擔心發行單位違約,就是無法收到債息或收回本金的風險,所以信評公司都會定期發布違約率。高收益債券的違約率比較高,所以殖利率也會比較高,以彌補承擔違約的風險。而投資等級債券的違約率低,殖利率也比較低。

當各國政府央行升息時,代表無風險報酬往上升,債券殖利率也會上揚,債券價格就會下跌。但投資等級債券受到影響比高收益大,因為高收益債券主要是以違約率為主,升息對高收益債券較不敏感。例如美國聯準會目前處於升息階段,對美國的投資等級債券價格影響較大,而高收益債券受的影響就有限。

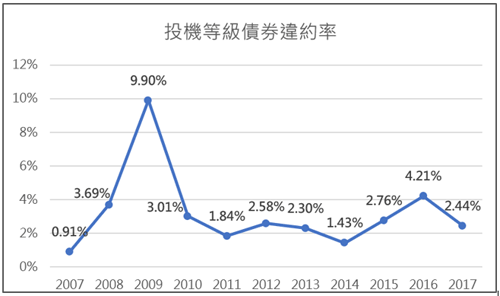

圖一列出標準普爾最近十年的全球高收益債券違約率,變動幅度顯然大於無風險報酬,這也是為何高收益債的殖利率主要受違約率影響的原因。違約率在2016年為4.21%,而2017年降為2.44%,光是一年就下跌了1.77%,也就是央行升息效應被違約率所抵消了。

目前國內高收益債投資還是以主動型基金為主,被動型的ETF只有富邦全球高收債(00741B)以及FH彭博高收益債(00710B)兩檔可選擇,只是目前的成交量都非常少,比較擔心的是流動性問題。當然也可以用複委託方式購買國外ETF,如iShares的HYG、HYLD以及SPDR的JNK都是不錯的選擇。

圖一:2007-2017投機等級債券違約率