財務槓桿最重要的2變因

日期:2014-12-01

財務槓桿就是借他人的錢投資,以小博大快速累積財富。不過,財務槓桿可是一把雙面刃,使用不當也會加速虧損,嚴重時甚至傾家蕩產,不能不謹慎使用。上一期(195期)Smart智富月刊怪老子專欄中,談及財務槓桿的原理及公式,本期更深入了解財務槓桿的實際應用,以及該注意的事項。

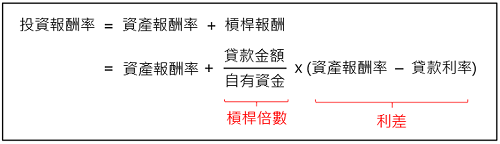

並不是每一項投資都可以使用槓桿,投資標的是否適用以及貸款比例,都可以從財務槓桿公式中獲得解答。公式如下:

公式中清楚描述,投資報酬率等於資產報酬率加上槓桿報酬,而槓桿報酬又等於槓桿倍數與利差的乘積。利差是資產報酬率減掉貸款利率,是槓桿報酬最重要的源頭。槓桿倍數則是貸款金額除上自有資金,功能用來放大利差。貸款比例愈高,槓桿倍數就愈大,相同利差的條件下,槓桿報酬也會愈大。

投資無使用貸款,等於沒有財務槓桿,槓桿報酬當然也等於零,這時的投資報酬率就等於資產報酬率。所以,資產報酬率也可以視為無貸款的投資報酬率。例如投資一檔基金100萬、獲利20萬,基金的報酬率為20%。因為投入的100萬本來就假設全部自有資金,所以基金報酬率就是資產報酬率。

資產報酬率在財務槓桿具有舉足輕重的地位,因為槓桿倍數放大利差,只有當資產報酬率大於貸款利率時,才會產生正利差。若是資產報酬率小於貸款利率,就成為負利差。只有正利差才會放大報酬,當負利差出現時,槓桿倍數也會無情的放大虧損。

例如投資銀行定存,目前利率(資產報酬率)只有1.5%,而利率最低的房貸都比定存高,若使用貸款投資,一定出現負利差,貸款部位的獲利都不足以支付利息了,怎會提升整體投資報酬率。所以,從利差就可以看出投資定存是不能使用財務槓桿。

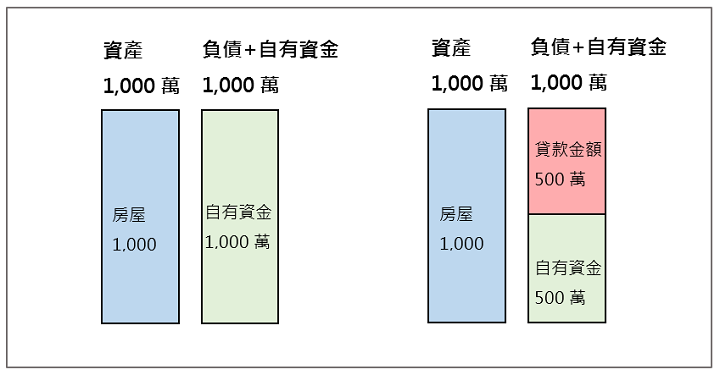

再舉個例子說明就更清楚,Peter投資一間1,000萬的房子當起了包租公,每月租金淨收入5萬,每年的租金收入就有60萬。若這間房子全部以自有資金購買,沒有任何貸款(下圖左)。房子一年的租金報酬率就是6.0%(=60/1000),而資產報酬率就是租金報酬率6%。

假若投資房屋的部分資金使用貸款(下圖右),自備500萬,另外500萬貸款、年利率2.0%。資產報酬率6%、貸款利率2.0%,利差等於4%。因為貸款金額和自有資金都是500萬,所以槓桿倍數為1,一年的總報酬率就是10%【=6%+(500/500)*(6%-2%)】。驗算一下,一年租金收入60萬,扣除10萬【=500*2%】利息費用,淨收入為50萬元。投資者拿出資金500萬,獲利50萬元,所以投資報酬率為10%。

例子中投資報酬率提升了4%,先決條件是1,000萬房屋可以獲得60萬報酬,也就是6%的資產報酬率。當這條件不成立時,貸款投資只會增加利息支出,讓獲利或損失更惡化而已。再次強調,財務槓桿最重要的考慮因素是資產報酬率!

讀者心中難免有個疑問,報酬率雖然從無貸款的6%提升至10%,可是因為多了10萬元的利息費用,淨獲利卻從60萬降至50萬,淨獲利減少了怎會造成報酬率上升呢?主要原因是投入資金不對等。無貸款時自有資金1,000萬,而貸款時自有資金只有500萬,貸款的淨收入雖然少了10萬,可是所投入的自有資金也少了500萬。

貸款投資時,若自有資金也同樣是1,000萬,讓貸款比例維持相同,那麼貸款金額也應該是1,000萬,相當於擁有2,000萬資產。這規模的資產足以投資兩間相同的房屋,租金收入當然也會增倍成120萬,利息費用當然也是兩倍20萬,所以淨收入為100萬。自有資金為1,000萬,淨獲利100萬,投資報酬率10%。淨獲利比沒有貸款投資多了40萬元。

上例的槓桿倍數只有1倍,所以4%的利差只會放大4%。如果槓桿倍數提升至9倍(100萬自有資金、900萬貸款)。同樣4%的利差,槓桿報酬會放大9倍達到36%,再加上原有6%的資產報酬率,總投資報酬率高達42%。哇,同樣一間房子出租,甚麼都沒有改變,只因為改變資金來源中的貸款比例,就可以讓投資報酬率從每年從6%提升至42%。

這說明了只要增加槓桿倍數,就可以增加總報酬率,那麼槓桿倍數是否可以無限制增加?不可以的,槓桿倍數必須小心謹慎,因為槓桿倍數一增加,風險也會跟著升高。當槓桿倍數為9時,同樣1,000萬的自有資金,貸款金額就是9,000萬,也就是投資者持有資產為1億元,是自有資金的10倍。只要資產報酬率少了1%,投資報酬就會少掉100萬。

貸款利率的變動也會影響利差,上例是假設使用房貸,所以利率只有2%,利差才會有4%。若是其他種類貸款,利率可能高達5%,這樣利差就會縮水到只剩1%,即便槓桿倍數提升至9,槓桿報酬也只會增加9%。

當利差只剩下1%時,不論是租金報酬率少了1%,或是貸款利率升了1%,都將使槓桿報酬變成0,也就是跟沒有貸款一樣。若狀況更糟糕時,利差每少掉1%時,槓桿報酬就會損失9%,不能不謹慎呀。

利差要穩定,資產報酬率就必須穩定。一般說來,包租公的投資,租金收入變動不大。房地產市場在2007年起漲前,租金報酬率輕易可達到6%以上,加上貸款利率不到2%,非常合適使用財務槓桿,這也是當時房屋市場起飛的重要原因。

然而目前臺北的房屋市場,因為房價高升,租金卻沒有漲,造成租金報酬率下跌,幾乎跟貸款利率一樣,只剩下2%左右。也就是包租公在投資市場中,已經無法靠財務槓桿來增加報酬,所以這時是不適合當包租公。不過,未來房地產租金及價格必然回歸正常,下次若看到利差夠大時,不用考慮趕快進場吧!

台灣目前雖然不合適包租公投資,但日本、美國及其他國家的租金報酬率都還相當誘人,是值得投資的好地區。不過還是得小心,國外投資不比國內,物業管理、稅金必須先行克服才行。

目前房地產投資的主要報酬只剩下買賣的價差,而買賣價差獲利不像租金穩定,也就是資產報酬變動很大,若使用財務槓桿,風險暴露就會非常大,投資者必須慎防。

個股、股票型基金的資產報酬率波動也相當大,例如2008年的金融海嘯,淨值幾乎跌掉一半,資產報酬率都已經如此,若是使用財務槓桿,投資報酬率可想而知會有多慘,顯然並不適合使用財務槓桿。而債券型基金雖然是靠利息獲利,但是淨值也會受利率而變動,資產報酬率波動,雖說也可以使用財務槓桿,但是倍數也不宜過大。

不論是那一種投資,利差決定是否適用財務槓桿,而資產報酬率是利差最大的變動來源。除非可以掌握資產報酬率,才有資格借錢投資,否則會讓自己暴露過大的風險。當資產報酬率愈穩定,槓桿倍數才可以愈大。掌握這些基本原則,當機會來臨就可以善用財務槓桿,讓財富快速累積。