財務槓桿小兵立大功

日期:2019-11-08

台積電最近1年(2018/10/15~2019/10/14) 含配息報酬率高達31.0%,只要利用財務槓桿,俗稱貸款投資,就可以讓原有的31%報酬率放大到100%,就好像物理槓桿一樣,只要施以一點點的力氣,就可以創造倍數的力量出來。然而,財務槓桿得要非常小心的應用,除了放大報酬率之外,也會放大波動程度,遇到下跌時也會跌得更深。

計算含息報酬率最簡單的方式,就是從美國雅虎下載個股的歷史股價,當中有一個欄位是調整後收盤價(AdjClose),就是在配息日時將收盤價還原成未配息的價格,只要用AdjClose計算出來的報酬率就是含息報酬率。台積電2019/10/14調整後收盤290元,2018/10/15的調整後收盤價為221.4元,所以一年含息投資報酬率為31% 【=290/221.4 - 1】。

假若以100萬元總資金投入台積電,當中自有資金27萬3,684元,貸款72萬6,316元,年利率5.0%。投資台積電一年可以獲利31%,所以投入100萬元可以獲利31萬元,但是得扣除支付利息3萬6316元,最後得到淨利27萬3,684元。投資者只投入自有資金27萬3,684元,獲得了27萬3,684元的報酬,槓桿投資報酬率100%。

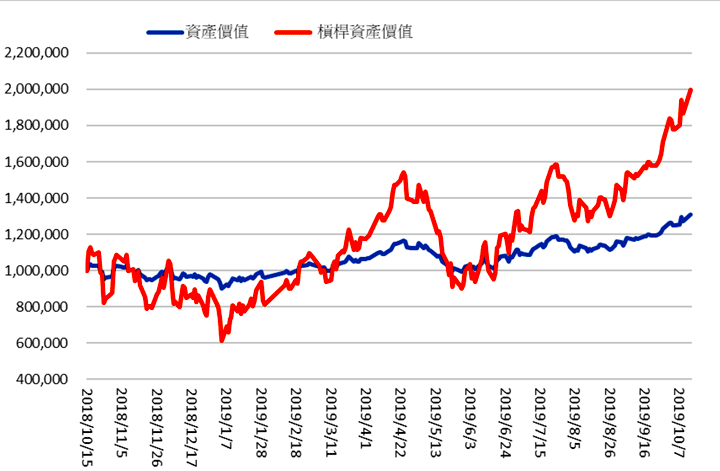

除了會放大報酬率之外,財務槓桿也會放大波動,圖一藍色線條是台積電近一年的走勢,紅色線條是上述範例使用財務槓桿的走勢圖,很明顯的當股價往上走時,使用財務槓桿後上漲幅度會加大,而往下跌的幅度也是會加劇。在沒有使用槓桿時,到期的報酬率為31%,但這期間中還是上下波動,股價最低出現在2019/1/4,調整後收盤價只剩200元下跌了9.8%。使用財務槓桿時,可是下跌了38.6%。

圖一:台積電2使用2.654倍槓桿走勢圖

財務槓桿之報酬率公式如下:

槓桿報酬率 = 原有報酬率 + (貸款金額/自有資金)×(原有報酬率 - 貸款利率 )

上述公式右邊的分式,將貸款金額除上自有資金看成槓桿倍數,而原有報酬率減掉貸款利率視為利差,那麼公式就可以寫成:

槓桿報酬率 = 原有報酬率 + 槓桿倍數 × 利差

沒有貸款時,貸款金額為0所以槓桿倍數也為0,槓桿後的報酬率就等於原有報酬率。財務槓桿的效用是槓桿倍數乘以利差,而利差才是整個關鍵,槓桿倍數只是放大倍數而已。原有報酬率必須大於貸款利率才有正利差,要是原有報酬率比貸款利率低,即便沒有虧損也會造成負的利差,槓桿報酬率就比原有報酬率還要低。所以財務槓桿必須得先有正利差,才能放大原有報酬率,倍數愈大放大比率也愈高。萬一原有報酬率為負值,槓桿倍數也會放大虧損。

以上述台積電例子來說,未使用槓桿的報酬率為31%,貸款利率為5%,也就是26%的利差,一倍的槓桿倍數就會讓報酬率增加26%,兩倍的槓桿倍數會讓報酬率增加52%。從下列公式可以立即算出100%的槓桿後報酬率,所需要的槓桿倍數為2.653846,就是槓桿前後報酬率之差額除以利差,【=(100%-31%)/(31%-5%)】。

凡事不能只看正面,也得看看會有何副作用。範例中一年可以有100%的投資報酬率,主要來自於26%的利差,萬一遇到空頭市場,即便是投資報酬率為-10%,就會出現-15%的利差,同樣的槓桿倍數2.654,槓桿後的報酬率會成為-49.8%【=-10%+2.654*(-15%)】。萬一股價跌了30%,槓桿後的報酬率可是下跌123%【=-30%+2.654*(-35%)】,也就是原有本金不夠賠,反過來變成負債,除了原有貸款之外,又多了一筆債務要清償。再強調一次,萬一原有資產發生虧損,財務槓桿也會放大利差,使得債務增加,這可是雪上加霜啊。

所以,使用槓桿必須非常小心,原有資產的報酬率要夠穩定才能確認會有正利差,而且不要用太大的槓桿倍數。最典型的財務槓桿範例就是做包租公,投資一間房屋出租靠著租金年年獲利。年租金報酬率就是整年收到的租金除上房價,原有資產的報酬率就是租金報酬率,只要租金報酬率高於貸款利率,就會有正利差,租金報酬率愈高正利差愈大。因為租金的變化不會太大,所以租金報酬率通常是非常穩定,才合適有較大財務槓桿。

若以75%貸款來計算,相當於3倍的槓桿倍數,以目前貸款利率約1.8%水準,若租金報酬率有5%,就有3.2%利差,那麼槓桿後報酬率為14.6%【=5%+75/25*(5%-1.8%)】。使用貸款後可以讓原有5%的租金報酬率,放大到14.6%,投入1000萬元當包租公,每年可以有146萬元收租,真是太爽了。

冷靜一下先不要太高興,雖然自有資金只投入1,000萬元,但是3倍槓桿倍數貸款金額就要3,000萬元,持有資產總額為4,000萬元,貸款金額可不小喔。只是目前的台灣租金報酬率相當低,約莫只有1.5%,所以現階段並不適用財務槓桿。而亞洲其他國家如日本、馬來西亞的租金報酬率都有5%上下,美國某些城市更高達10%,這也是國人對國外房地產趨之若鶩的原因。

投資等級債券型基金或ETF,獲利主要也是靠來自於債券的利息,報酬率的波動程度較小,也是財務槓桿的應用之一。只要債券的不含本金配息率高於貸款利率,當然就沒有問題,只是債券的殖利率目前處於低檔,不會有太大的利差出現,尤其是境外的債券基金或ETF還得承擔匯率的風險,造成台幣報酬率變化太大,所以目前並不是很合適。否則債券靠配息獲利,其實跟包租公也沒有太大差別,當然也合適財務槓桿。

目前有許多債券基金配息率都非常高,讓投資者誤以為光靠配息就可以繳利息,非常適合操作財務槓桿。然而,現階段只有新興市場債或高收益債才可能有較高的配息,但這些標的就是因為債信不好才會付出較高利息,遇到景氣不好時,尤其是股市空頭,價格下跌幅度幾乎跟股票型基金一樣,再加上槓桿效應,很容易造成投資者恐慌,結果是斷頭殺出大虧出場,反而得不償失。財務槓桿使用得宜可以小兵立大功,擁有以小博大的效果,但是使用不當也可能造成巨幅虧損,投資者不能不謹慎使用。